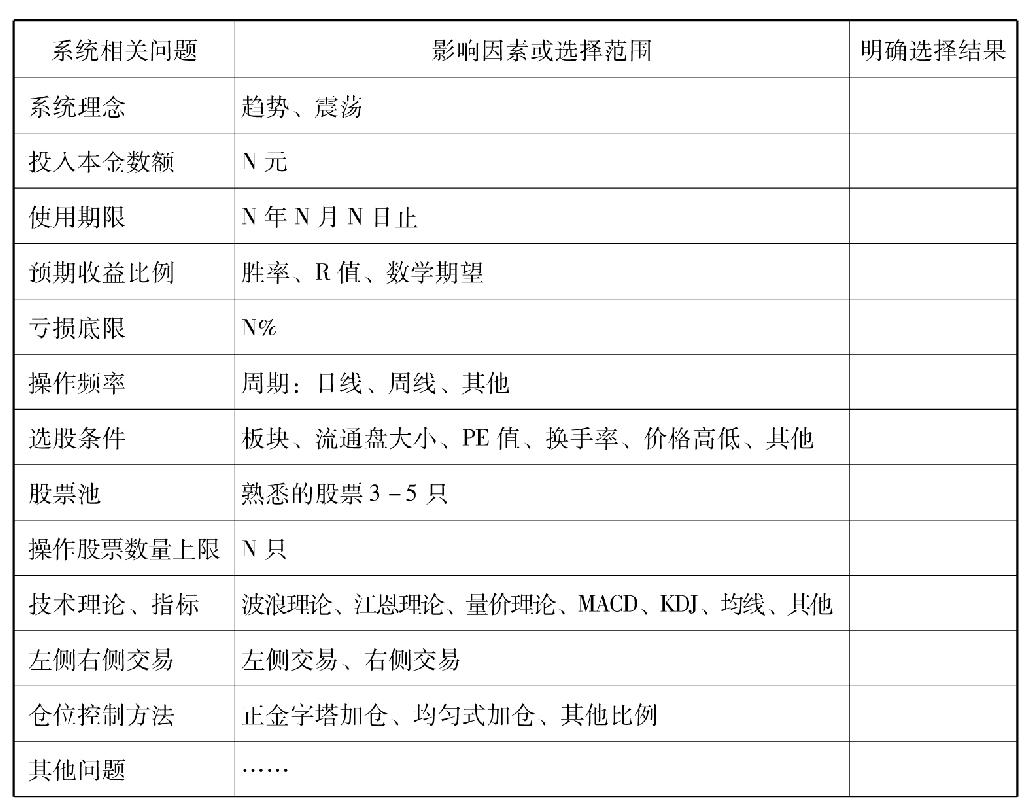

交易系统的建立原则可以简要概括为“合理、简单、明确、可行、可控”。我们为了便于说明还是以表格的形式做实例。

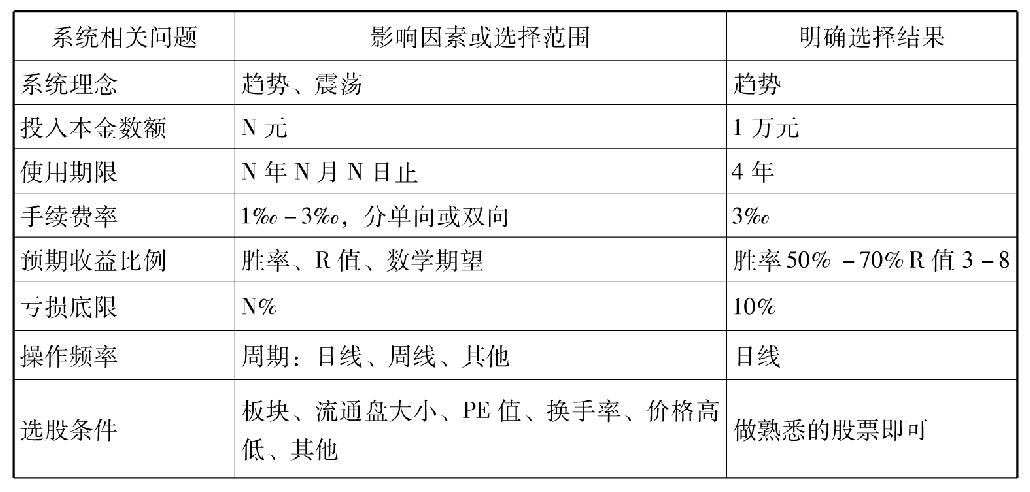

表8-3 系统相关问题表

具体参数如下表。

表8-4 具体参数表

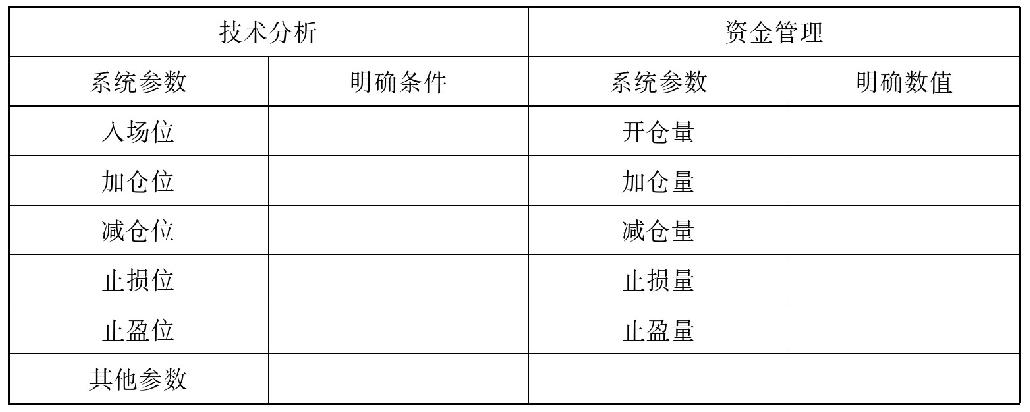

我们讲过,一个高明的交易系统要始终站在大概率的一边。在股票交易中,赚钱的大概率就是在上涨的时候,这是毋庸置疑的。因此,在适合的周期内,我们要在牛市中多进行操作,尽量减少参与熊市。牛市也就是多头市场,在MACD指标中可以用DIF来判断中长期的多头趋势。利用均线或者通道线也可以判断多头市场,我们的目的都是为了区分出主要的升浪。顺势交易能让我们取得优势。交易系统的判断条件越简单越有效。

对于用MACD指标的DIF线来判断多头市场,交易者已经应该能够熟练运用了。DIF>0为中长期多头市场,这是一个简单又明确的判断条件。在第六章市场研判的内容中,我们已经讨论和统计过多方可操作区间,交易者可以回顾与图7 -7相关的那部分内容。

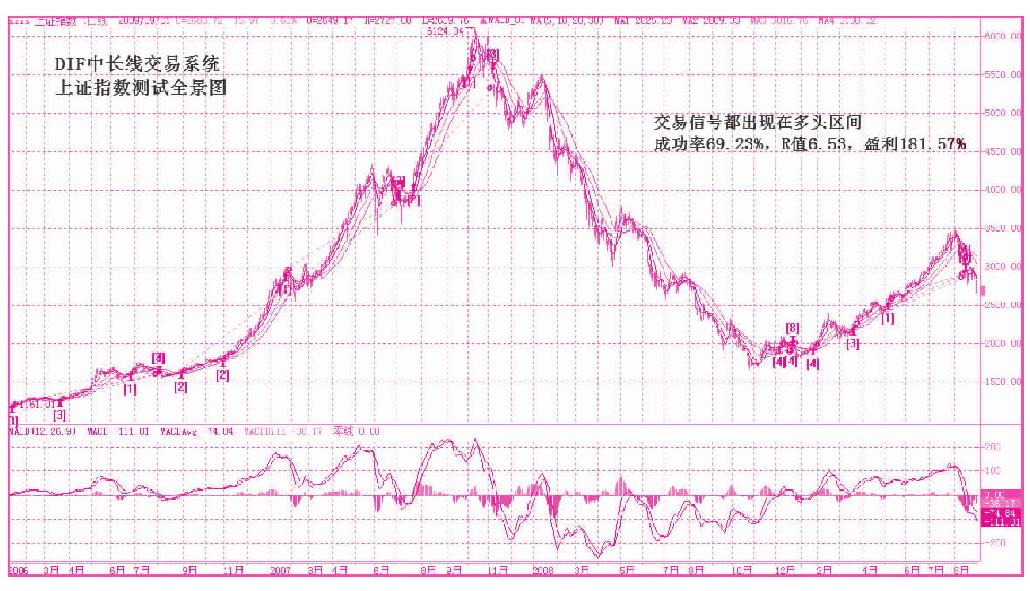

图8-1是上证指数2006年1月到2009年9月期间的日K线图,我们用统计软件标出了满足DIF>0的多头区间,如图所示。图中用向上箭头在K线下方标注出了处于多头区间中的K线。由此可以看出,上证指数图上的多头区间就是我们要找的那个上涨大概率集中出现的区间。

图8-1 上证指数2006年-2009年多头区间标示图

从图8-1中看,6124点就像一座山顶的至高点。如果不是系统交易者,那么即使他在上山坡的行情中赚到了钱,在下山坡的行情中也会有极大可能如数返还给市场。若再没有好的资金管理策略,上山坡时在高位加仓的话,其结果成了“倒金字塔加仓”,行情稍有回调就会陷入亏损的被动局面。没有止损思维的交易者容易在高位“站岗”。

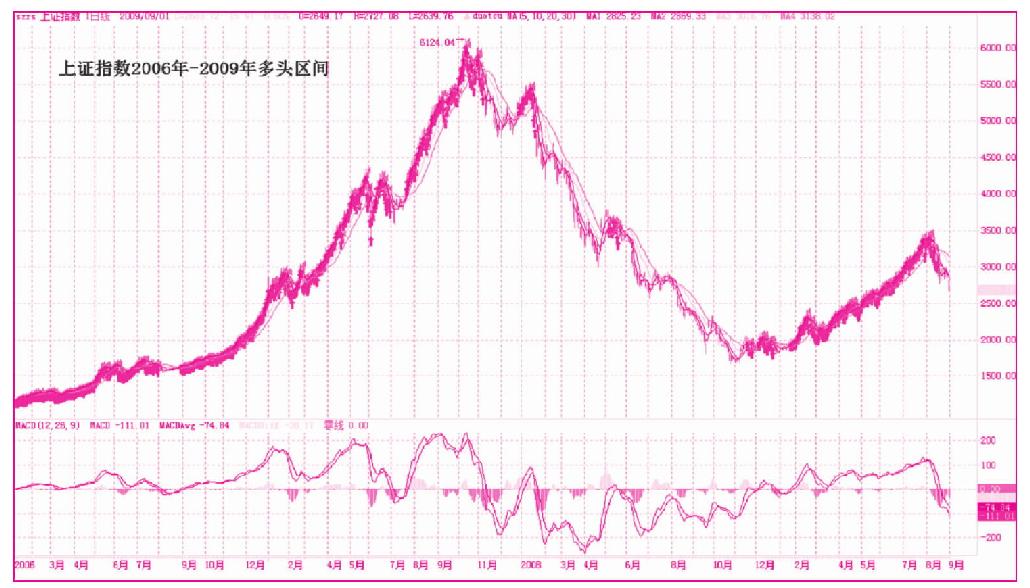

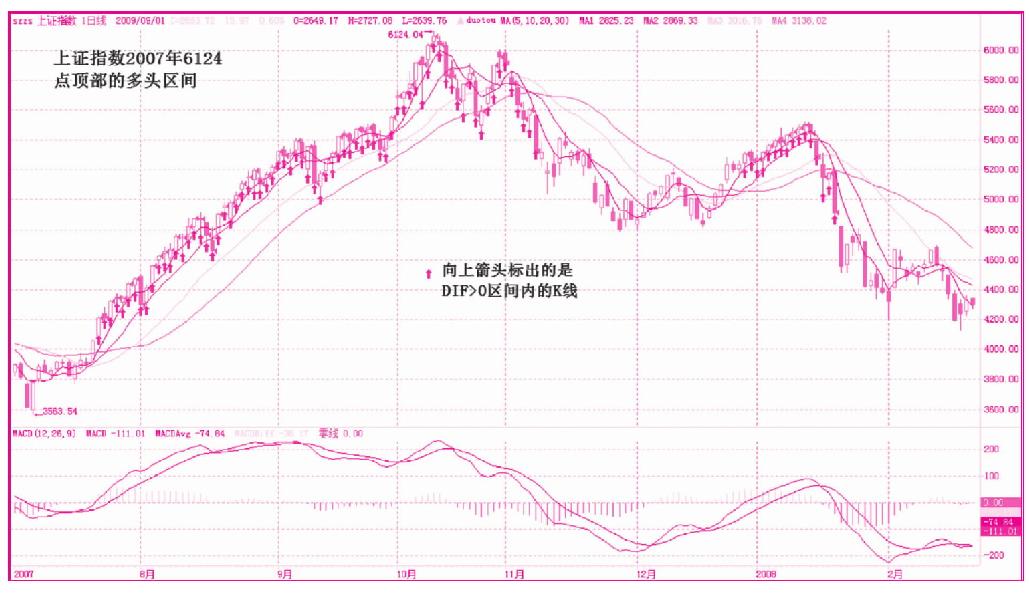

图8-2是上证指数6124顶部附近的多头区间,这个图放大了顶部区间,能更清楚地看到标注的K线情况。

图8-2 上证指数2007年6124点顶部的多头区间

图8-2中,用向上箭头标出的都是DIF>0区间内的K线,这些信号集中的区间是我们主要参与的高胜率区间。

想要建立一个交易系统,先要有一个理念。我们提倡以趋势跟踪为主进行系统化交易,所以我们将要建立的是趋势跟踪交易系统。MACD系统可以根据MACD指标的不同指标线与操作周期演绎出很多种交易系统。有经验的交易者可以加上自己掌握的一些过滤条件,这样就能建立更具个性化的交易系统。

建立DIF中长线交易系统范例

下面我们要建立一个范例系统——DIF中长线交易系统。DIF线是MACD指标中的重要参考指标,同时也具有简单明确的特点。别看它简单,但如果能按这个系统来执行的话,所取得的收益至少会好于七成以上的交易者。我们常说市场参与者遵循“7亏2平1赚”的比例,那么,我们下面将要建立的这个DIF交易系统应该属于那3成不亏钱的系统之一。至于赚多少,还要看交易者自己的运用。在建立交易系统完成之后,会有将其运用在上证指数和个股上的测试报告,交易者可以到时验证其效果。

马上开始建立交易系统的第一步,回答我们在之前列出的问题。

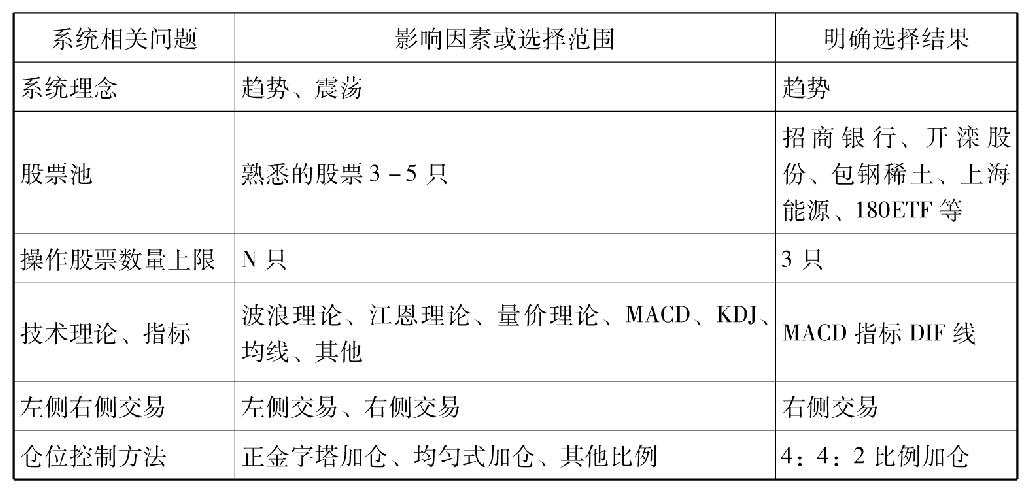

表8-5 DIF中长线交易系统相关问题表

续表

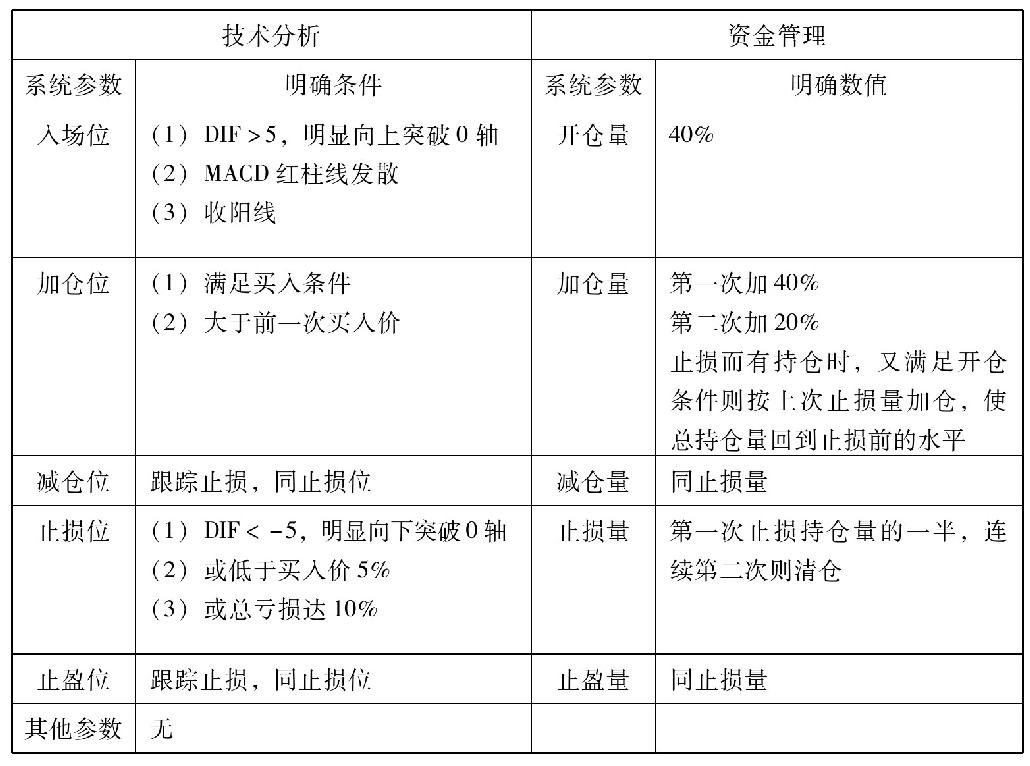

具体参数如下表8-6。

表8-6 DIF中长线交易具体参数表

解释一下上面回答的几个重要的问题:

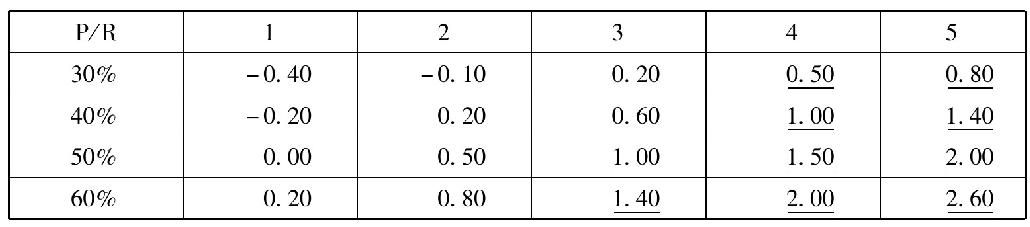

(1)数学期望

这个系统预期的胜率(P)在50% -70%之间,R值在3-8之间,我们来算一下数学期望是否为正。根据公式:EP = P1 × W - P2 × L,我们算出下面的胜率和R值的分布表(表8-7):

表8-7 数学期望表

胜率P大于50%并且R值大于3的系统肯定符合正期望,我们在表8-7中用下划线标出了这些数值。按较为保守的数值计算,当P=60%,R=3的时候,从表中可以查到EP =1.4>0,可以确定这个DIF交易系统符合正的数学期望,也就是赚钱的,之后我们将通过测试结果来看一下具体值是多少。

(2)开仓与加仓数量

根据仓位控制中讲到的神奇的KELLY公式F=((R + 1)P-1)/R,我们算一下在P=60%,R=3的时候,F=((3+1)×60% -1)/3=47%。所以我的开仓数量定在了占总资金比例的40%。由于加仓的时候,随着行情的上涨,在高位的风险会加大,胜率会降低。所以我们在第一次加仓用40%,第二次加仓用20%,这样避免在顶部加重仓。

对于止损后再满足买入条件的情况,这一次加仓需要包括两部分。首先要把上次止损的仓位补上,其次再按计划加仓。比如,在第一次买入40%后,由于行情回撤触发了止损位,这时应止损卖出开仓量的一半即20%。如果行情继续下跌,再次满足止损条件则卖出另外的20%清仓出局。如果行情只是震荡洗盘之后又重新进入升势,当价格满足加仓条件时,应首先加上前面止损的20%仓位,再按计划加仓40%。简单来说,在有止损而未清仓的时候,加仓量为持仓量与计划加仓量之和(20% +40%)。

(3)选股条件

只做熟悉的几只股票,对于系统交易者来说,不必费精力去寻找黑马。因为板块是轮涨的,熟悉的个股是在几年的操作中根据经验选出来的优质股,一般会高于平均的涨幅。还有一种观点是,做指数型基金也能收到不错的回报,如50ETF、180ETF、创业板(159915)等。所以说,无系统交易者看来很重要的选股,在系统交易者看来并非那么重要。

(4)入场位

DIF>0是多头入场的基本条件,我们进一步增加了三个过滤条件。第一个,DIF>5,表示DIF线拐头向上明显突破0轴,这样可以过滤掉一些不明显的突破行情。这里DIF取大于5仅适用于上证指数,当用在个股中时,应取更小的数值定义明显突破。第二个,MACD由绿柱变为红柱线发散,这是短线上涨的信号,中长线的买点要精确到中短线的上涨。第三个,CLOSE>OPEN,表示收阳线。在优化时还可以加入其他的过滤条件,这可以依据交易者的系统风格而定。

再次满足开仓条件且盈利的情况下才可以加仓。

(5)离场位(止损、止盈)

我们采用跟踪止损策略,以DIF<-5为出场信号,即DIF线向下明显突破0轴作为离场信号。此外,当买入后亏损5%或总亏损达到10%时都无条件离场。

按持仓数量分两次离场,每次卖出持有数量的一半。

(6)手续费

手续费常规包括三部分:1 .印花税:成交金额的1‰,有时按双边收,有时按单边收,目前是单边收取。2 .证券监管费(俗称三费):约为成交金额的0.2‰,实际还有尾数,一般省略为0.2‰。3 .过户费(仅上海股票收取):每1000股收取1元,不足1000股按1元收取。4 .券商交易佣金:最高为成交金额的3‰。最低5元起,单笔交易佣金不满5元按5元收取。目前,很多券商把佣金已经调至了0.8‰-1‰。这样一般单边的手续费平均在2‰以下。我们考虑到滑点或一些其他误差,把手续费定为相对较高的双向3‰。

上证指数测试报告

此时,我们已经有了一个基本的DIF中长线交易系统。

为了证明一般性,我们先在图8-1的上证指数上测试一下运行效果。交易信号标志如图8-3,这些完全是根据交易系统由计算机程序判断触发条件发出的交易信号,可以做到对交易系统的严格执行。

图8-3 DIF交易系统上证指数测试全景图

将图8-3与图8-1进行对比,不难发现,用数字标出的买入信号都出现在多头区间内。图中显示在K线下方的向上箭头表示买入;显示在K线上方的向下箭头表示卖出,数字表示交易数量。由于测试时间较长,全景图上看上去可能不太清楚,下面再看一幅最后一波操作的放大图,如下图8-4所示。

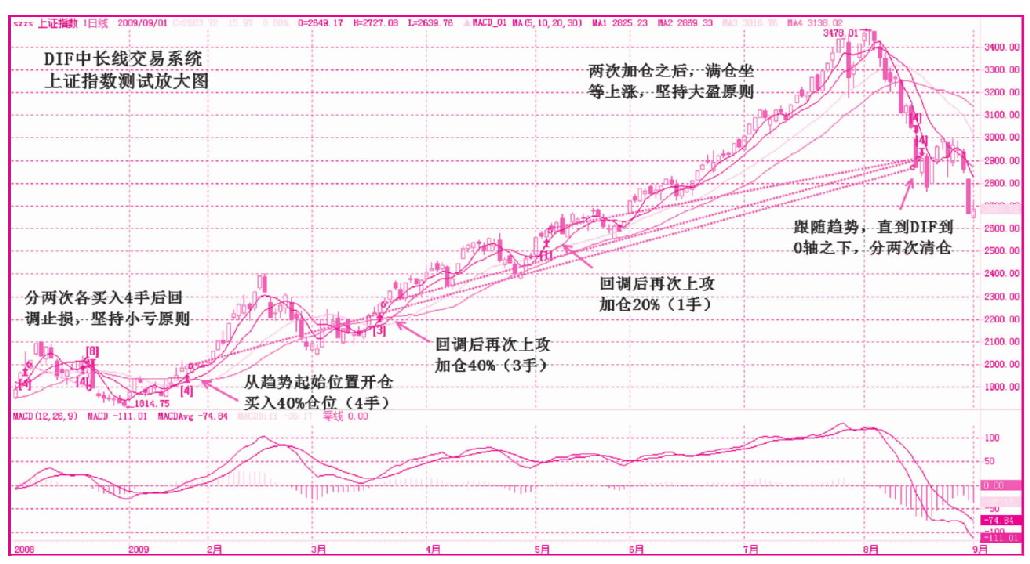

图8-4 DIF交易系统上证指数测试放大图

图8-4中,可以看到在一波趋势的开始位置,在两次买进之后,因为调整行情小亏出局,这也是我们坚持的小亏原则,绝不放大亏损。经过调整之后,指数再次重新回到多头市场,这时我们再次开仓,首次开仓买入40%仓位(4手);买入后指数开始上涨,这时候已经有盈利了,DIF一直在0轴之上运行,多头趋势不变,当调整之后再次上攻时,出现加仓信号,这时加仓买入40%仓位(3手),这时一共持有80%仓位;加仓之后,多头上涨趋势还是没有改变,当再次调整过后上攻时,出现了又一个加仓信号,这时加仓买入最后的20%仓位(1手),这时已经满仓,后面要做的就是跟随趋势,坐等上涨,坚持放大盈利的原则。最后在DIF向下突破0轴的时候,分两次卖出,这样波段操作吃到了一大波中长线上涨的“中段”,圆满完成一次中长线波段操作。

再看一下测试结果,如下表8-8所示,列出了对交易系统绩效考核的主要参考指标及测试结果。

表8-8 DIF交易系统上证指数测试报告

测试的日期是从2006年1月1日至2009年9月1日,即从2006年第一个交易日1月4日收盘的1180.96点到2009年9月1日的2683. 72点这段时期内。

测试指数是为了说明测试结果的一般性,因为指数反应了多数股票的行情走势,如果在指数上测试的效果良好,那么在实战中选择股性好的个股操作时,实战效果会大大好于在指数上的运行效果。交易者经常听说的“看大盘,做个股”就是这个道理,指数代表了整体股票的趋势。

在测试中以指数点位为每手价格,本金为1万元,比如,在2000点,最多可买入10000/2000=5手。指数测试没有加入手续费,在后面的个股测试中会加入手续费。

下面来分析测试结果。

从测试报告中可以看到,按照DIF中长线交易系统操作,中长线交易一共出手13次,盈利9次亏损4次,成功率69.23%,成功率接近70%高于之前60%的预期。总盈利为19483.92元,总亏损为1326.54元,净盈利18157.38元,我们用了1万元的本金,所以很容易计算出收益率为181. 57%。

再来看另一个关键指标R值(平均盈利/平均亏损),R = 6.53。这反映了中长线交易的特点,出手次数较少,盈亏比R值较高。成功率大于50%且R值大于2的系统是肯定赚钱的系统,但我们还是要计算一下这个系统的数学期望。通过数学期望公式EP=P1×W-P2×L=69.23%×6.53 -(1-69.23%)×1 =4.21>0,结果符合正期望的系统,这表明,使用这个系统,每一次出手时1元本金的平均收益是4.21元,只要按这个系统执行当然会赚钱!

通过以上分析,可以知道这个DIF系统是小亏大盈并且成功率较高的系统。年度平均收益率可达32.66%,要知道多数的基金经理平均年回报率才是20% -30%。股神巴菲特的投资业绩,一种说法是在20年中平均收益率在20%左右,另一种说法是平均年收益在28.6%。当然,巴菲特的资金庞大也影响了他的整体回报率。巴菲特之所以是大师,主要是因为复利的持续增长,他的稳定性是普通人不能比的。普通交易者只要能坚持一个正期望的交易系统坚决地执行下去,也能达到大师的投资回报水平,因为我们有资金规模较小,操作灵活的优势。我们一直强调稳定比暴利更重要!稳定就是暴利!

“交易法则只是成功交易的一小部分。成功交易的最重要的方面是信心、连续性和纪律。”

——《海龟交易法则》