三重峰形态

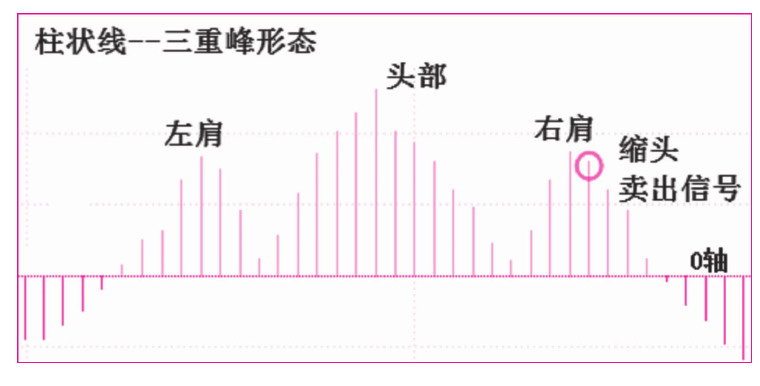

柱状线的三重峰形态如下图6-25所示。

图6-25 柱状线——三重峰形态

形态特征:在0轴之上,一组与绿柱线相邻的红柱线经过三次发散与收敛的过程,形成三个峰值,构成像三座山峰一样的形态。最常见的是中间峰值高于两侧峰值的形态,我们把这种形态又称为“头肩顶”形态,这种形态很像汉字的“山”字,中间最高的峰为头部,左边的一个峰为左肩,右边的一个峰为右肩。

形成原因:短线三波持续的上涨造成的,多发生在上升通道中主升浪,柱状线三重峰形态对应的K线形态是呈紧凑的5浪结构的上涨。完全符合波浪理论上升浪的特点,即1、3、5浪为上升浪,2、4浪为回撤调整浪,其中,3浪最强,所以3浪的指标值最高形成头部。

操作对策:三重峰形态的持续时间可以构成一波中期上涨行情,其绝大多数情况下,发生在DIF线在多方时,因此每次红柱发散的第一根K线都是买入加仓点,在形成第三重峰后的缩头处是减仓卖出机会。三重峰形成后,收敛的最后一根红柱是最后一道防线,当出现第一根绿柱时,应果断离场观望。

实例:

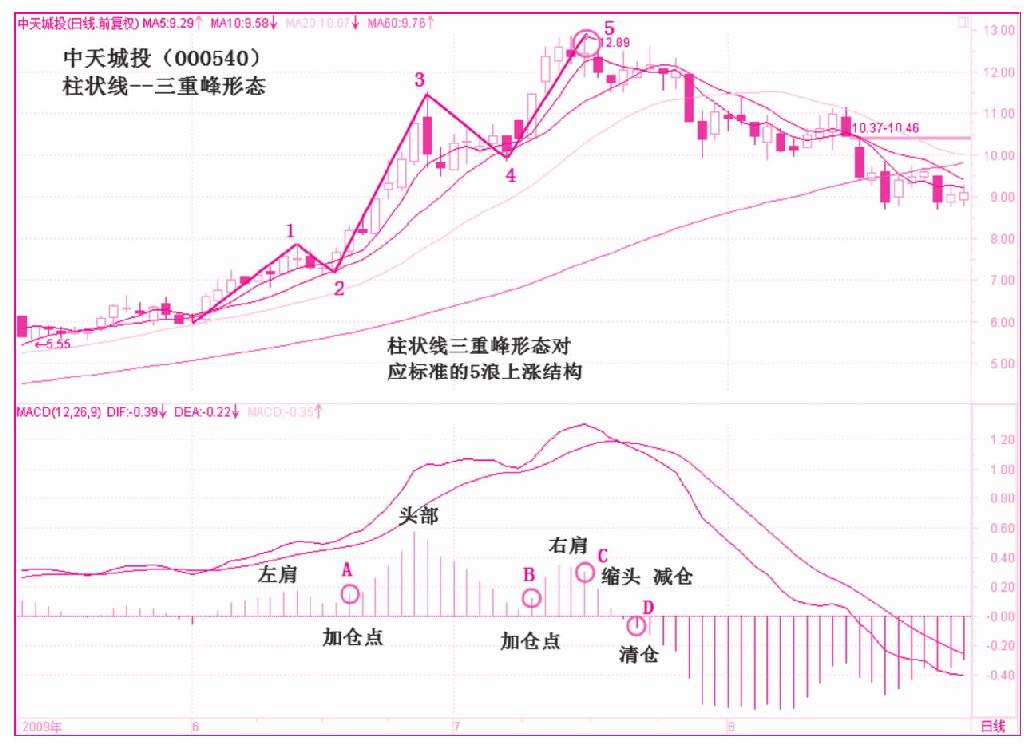

三重峰形态应用实例见下图6-26。

图6-26 中天城投(000540)柱状线——三重峰形态

从图6-26中可以看到,在2009年5月到8月间,该股的MACD柱状线形成了一波标准三重峰形态,对应的K线是标准的5浪上涨结构。图中用数字标出了5浪的上涨结构,在三个峰值中,中间的峰值最高,这也符合第3浪通常最强势的规则,所以这又是一个标准的头肩顶形态。三重峰的三次发散的起点都可以作为买入点,图中标出了A、B两次加仓点,原则上只在盈利的基础上加仓,决不能有摊平亏损的想法!图中C点是右肩缩头减仓点,而D点是红柱消失后出现的第一根绿柱,是无条件清仓离场点。

我们已经知道,红柱发散的第一根柱线是短线上涨的起始位置。利用红柱发散的第一根柱线作为买点,这是右侧交易方法,它表示在短线刚开始转势的地方顺势操作。

三重谷形态

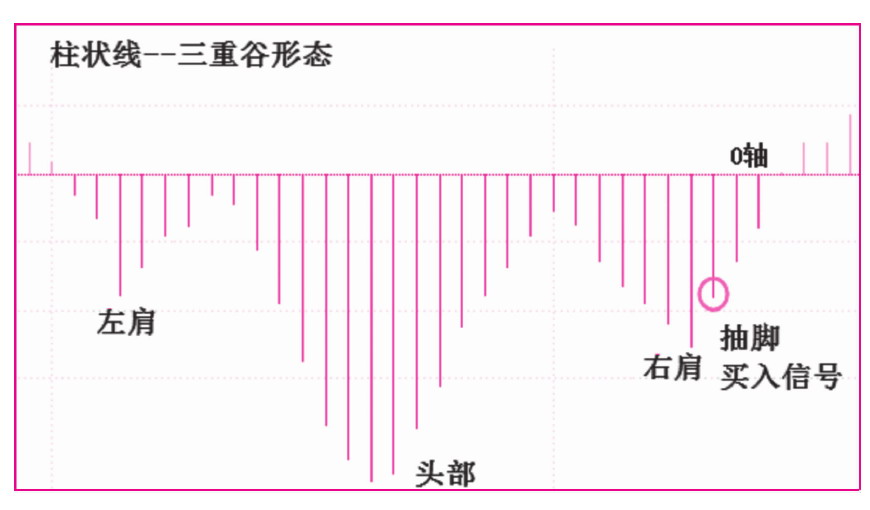

柱状线的三重谷形态如下图6-27所示。

图6-27 柱状线——三重谷形态

形态特征:在0轴之下,一组与红柱线相邻的绿柱线经过三次发散与收敛的过程,形成三个谷值,构成像三座山谷一样的形态。最常见的是中间低谷值低于两侧低谷值的形态,我们把这种形态又称为头肩底形态,中间最低的谷为头部,左边的一个低谷为左肩,右边的一个低谷为右肩。

形成原因:短线三波持续的下跌造成的,多发生在下降通道的主跌浪,柱状线三重谷形态对应的K线形态呈紧凑的5浪结构的下跌。1、3、5浪为下跌浪,2、4浪为回撤调整浪,其中,第3浪下跌疾速而猛烈,所以指标值最低形成头部。

操作对策:三重谷形态的持续时间可以构成一波中期下跌行情,其多数情况发生在DIF线在空方时,因此每次绿柱发散的第一根K线都是多头退出机会,在形成第三个低谷后的抽脚处是轻仓买入机会。三重谷形成后,当出现第一根红柱时,如果有盈利可以适当加仓。需注意使用止损保护。

实例:

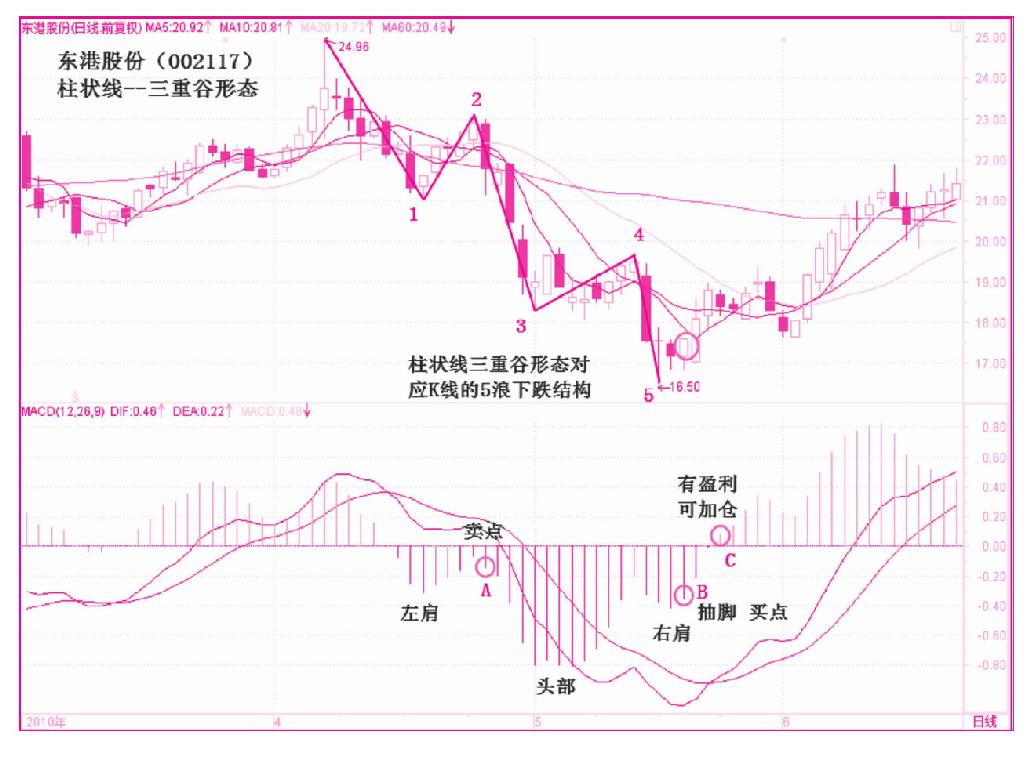

三重谷形态应用实例见下图6-28。

图6-28 东港股份(002117)柱状线——三重谷形态

从图6-28可以看到,在2010年4月到5月间,该股的MACD柱状线形成了一波三重谷形态,对应的K线是一波5浪结构的下跌。图中用数字标出了5浪结构,在三个低谷中,中间的低谷值最低,这也符合第3浪下跌通常最凌厉的惯例,所以这是一个头肩底形态。三重谷的三次发散的起点都可以作为卖出点,但通常在第一次发散的第一根绿柱应该已经清仓,如果还持有仓位,那么在第二次的发散起点,图中A点处,也应该不报任何幻想,果断离场。投资者还可以使用跟踪止损法,当股价从高点回撤超过一定幅度时果断出局。图中B点是右肩抽脚买点,当发生三重谷时,说明中期处于下跌行情中,这时的买点一定要清楚是反弹的买点,反弹目标一般不会超过三重谷形态下跌幅度的50%。图中的C点是绿柱消失后出现的第一根红柱,是短线的买点,这时在有盈利的情况下,可适量加仓。在出现下跌5浪后,市场的趋势已经由向上转为向下,此后的上涨都看作是反弹,而反弹的幅度通常不大,所以要注意使用止损,一旦做错,马上离场。

利用红柱发散的第一根柱线作为买点,是右侧交易方法,它是短线的顺势,在操作中还需注意中期的趋势,5浪下跌说明中期已经转为下跌趋势。所以说,三重谷形态后的买点是逆大势顺小势的买点,要清楚这时的风险要比顺大势操作时的风险更大,合理地控制仓位和使用止损能帮助投资者很好地控制风险。

三重峰与三重谷形态是强势中的常见走势,多于三重峰(谷)的走势比较少见,比如四重峰(谷),它产生于延长浪中,是过于强劲的走势。也有些四重峰(谷)是由于背离的一浪形成的。

根据波浪理论“5上3下”的规则,上涨分为5浪,下跌分为3浪,但在波浪理论中还可以有延长浪。所以,规则只是规则,具体运用时会遇到“数不清”的情况,因为交易不是科学,它更像是一门艺术,这时就要用最简单实用的方法来解决问题,比如趋势线、通道等。

在上涨时,遇到超级大牛市,可能涨了再涨,最多可能涨出9浪结构(通常为5浪),即有5波拉升浪(通常为3波拉升),我们可以假定有更极端的情况,但只要坚持跟随趋势,只要DIF指标在0轴之上,即说明是多头市场,哪怕背离再背离,请记住指标只是统计历史行情数据的工具,历史会重演,但不会简单的重复。指标指示了一些大概率的信号,有利于投资者积累经验,但也会有“黑天鹅”的出现,也可以说任何指标都有盲区,简单的解决办法是加一些保险原则。

三重峰和三重谷都是比较强势的推动浪结构,它们本身就说明了趋势方向,三重峰说明是5浪上涨,是上涨推动浪,应以做多为主,在下降通道中难以形成三重峰;三重谷说明是5浪下跌,是下跌推动浪,应以观望为主,在上升通道中难以形成三重谷。

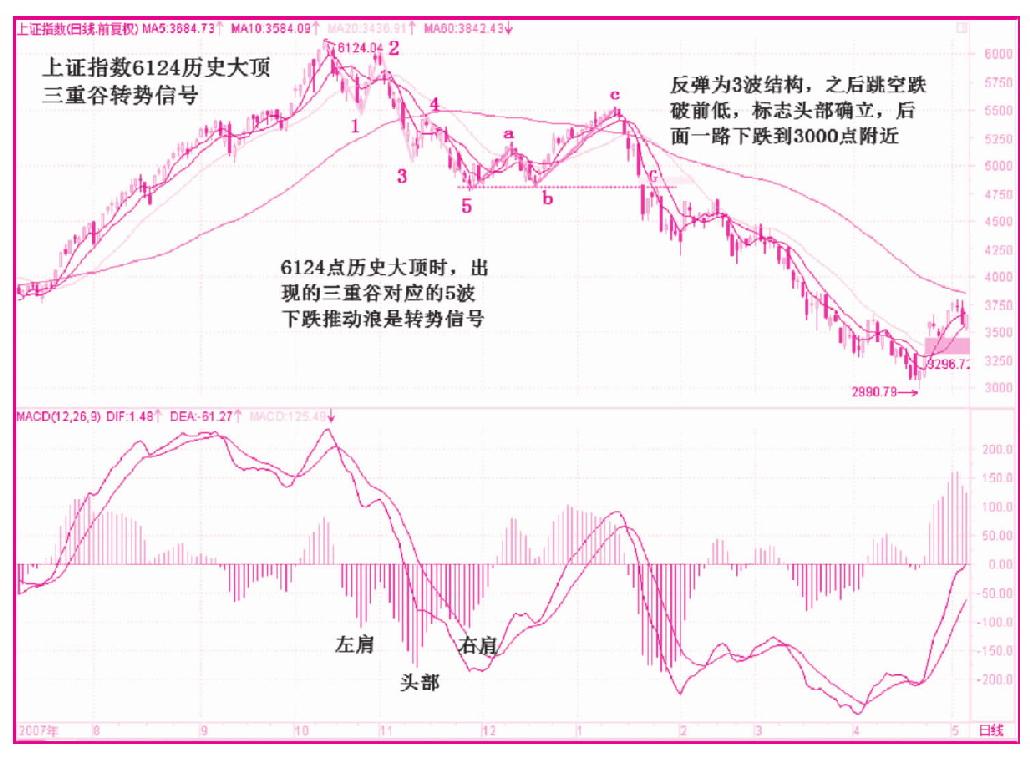

如果在高位出现三重谷,则说明出现5浪下跌,即出现了下跌推动浪,预示着更大周期的上升趋势极可能要发生逆转,这里极可能是中长期的头部;同理,如果在低位出现了三重谷,则说明出现5浪上涨,即出现了上涨推动浪,预示着更大周期的下降趋势极可能要发生逆转,这里极可能是中长期的底部。例如,在上证指数著名的6124点历史大顶时,就出现了柱状线的三重谷,如图6-29所示,这是明显的转势标志,如果投资者知道这个明显信号,可以避免后面漫长的大幅下跌。

图6-29 上证指数6124历史大顶三重谷转势信号

从上图可以看到,在上证指数创出新高6124点历史大顶时,柱状线三重谷对应的5波下跌推动浪是一段“基因”密码,它指示了10年一遇的大牛市即将转势。后面的3波反弹走势,可以是转势另一个的印证,因为3浪结构上涨,是下跌推动浪中调整浪的特征。之后,上证指数跳空跌破前期低点,确认了历史大头部的成立。但当时很多人仍在牛市思维中,如果投资者能识别这些密码,就能避免后面漫长熊市的大幅下跌。

“当所有人都疯狂的时候,你必须保持冷静。”

——投资家吉姆·罗杰斯(Jim. Rogers)