DIF与DEA的死亡交叉也可分为四种情况:

(1)DIF与DEA在0轴之上发生死亡交叉。

(2)DIF与DEA在0轴之下发生死亡交叉。

(3)DIF与DEA在0轴之上发生二次死亡交叉。

(4)DIF与DEA在0轴之下发生二次死亡交叉。

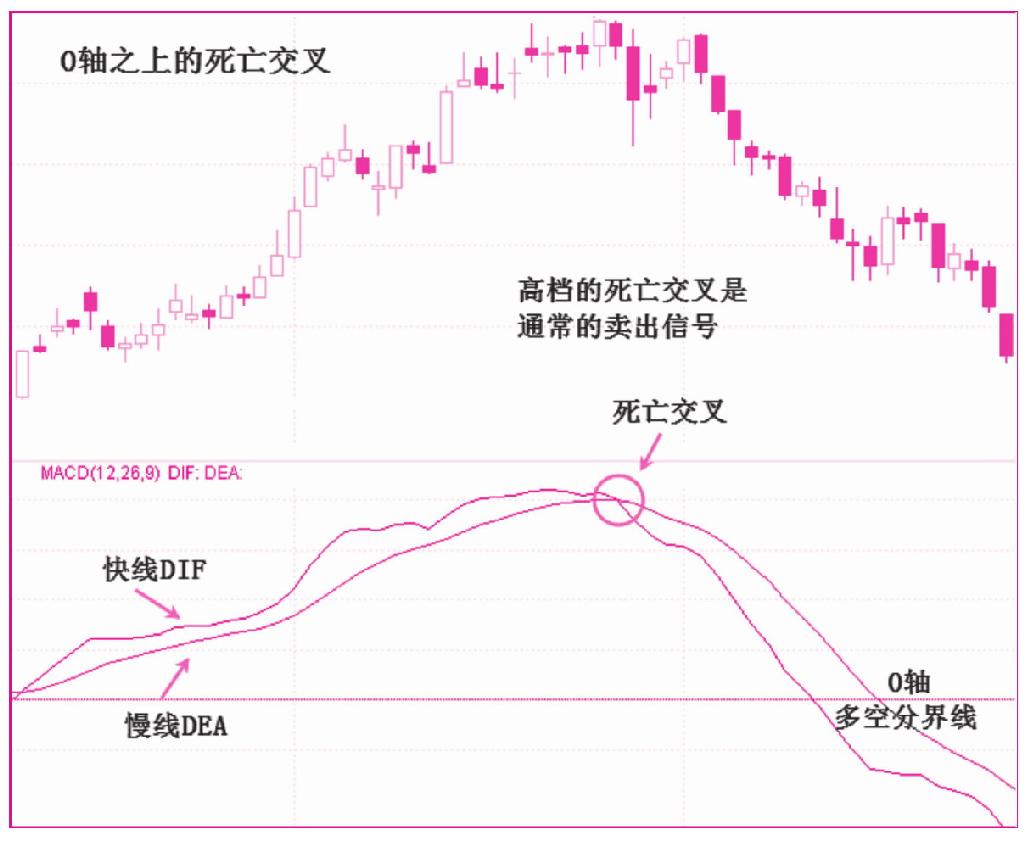

0轴之上的死亡交叉

DIF与DEA在0轴之上发生的死亡交叉如图5-11所示。

图5-11 0轴之上的死亡交叉

从图5-11中可以看到,快线DIF与慢线DEA在0轴上同向向上运行,直到指标运行到高档区,DIF从上向下穿越DEA,发生死亡交叉。在这之后,快线DIF开始带动慢线DEA向下运行。死亡交叉发生在波段的顶部,它是短期的多空平衡点,一旦空头打破多空平衡,意味着在以后的一段时期内空头会占优势,市场有进一步下跌的可能。死亡交叉就像其名字一样,表示一波升势的结束,是通常的卖出信号。

发生在0轴之上的死亡交叉,通常发生在波浪理论的上升趋势中调整浪的初期,是中、短期顶部的标志。需要注意的是,在强劲的升势中,市场在发生死亡交叉后还可能重回升势,这经常发生在第4浪和次级别的调整浪中。总之,0轴之上的死亡交叉发生在多方主导的大趋势中,它说明在大级别的上升趋势中有发生调整的可能。

我们建议投资者对于0轴上的死亡交叉的应对策略是:

(1)分批离场。在上升通道(牛市)中的死亡交叉应该采用逐步减仓的策略。在强劲的升势中,死亡交叉可能只是暂时的短期调整,稳健的做法是先获利了结一部分仓位,这样既防止失去到手的利润,又避免踏空后面可能的上涨行情。其余的持仓可以等待更进一步的转势信号发生时再卖出,比如股价跌破上升通道或DIF跌破0轴时清仓。

(2)及时补仓。如果在死亡交叉卖出部分筹码后,股价没有明显下跌,反而又创出新高,这时应该适当回补之前卖出的部分筹码,继续跟踪上涨趋势。这里需要注意“只在盈利的持仓上补仓”,并且追加的仓位要小于持仓,避免在顶部加重仓。

(3)死亡交叉发生在指标高档区更有效,在适当的操作周期中,使用较大周期更有效。

(4)结合其他技术方法判断顶部,比如趋势线、通道线、波浪理论等等,本书中也介绍了很多找卖点的方法,投资者可以在实战中总结适合自己操作风格的最大效用的卖出信号综合运用。

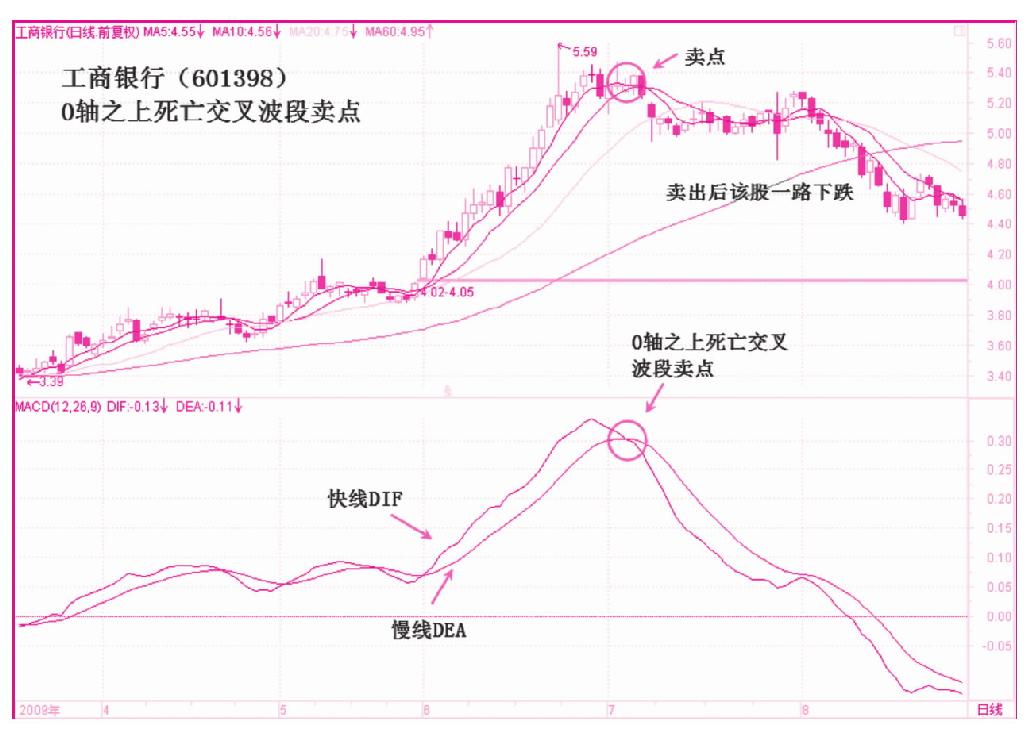

0轴上的死亡交叉波段卖点,实战应用在个股工商银行(601398)中,如图5-12所示。

图5-12 工商银行(601398)0轴之上死亡交叉波段卖点

从图5-12可以看到,该股在前期0轴附近发生了前面讲到的二次黄金交叉,是可靠的买点,之后快线DIF带动慢线DEA向上快速拉升,股价呈突破态势,迅速上涨。在2009年6月23日创出新高价5.59元,之后在6月29日创出收盘最高价5.39元,在此之后,DIF开始向DEA收敛,终于在7月7日发生交叉,这标志着空头突破了多空平衡,空头战胜了多头并开始主导市场,短期内的顶部形成,这个死亡交叉是卖出信号,对应的卖点在图中用圆圈标出的位置。

在卖出之后,DIF开始带动DEA向下运行,这是向下发散的过程,预示市场开始了向下的趋势。此后该股一路下跌,DIF指标也最终跌破0轴,进入了空方。可见,死亡交叉及时地预见了头部,它是较好的卖出信号。

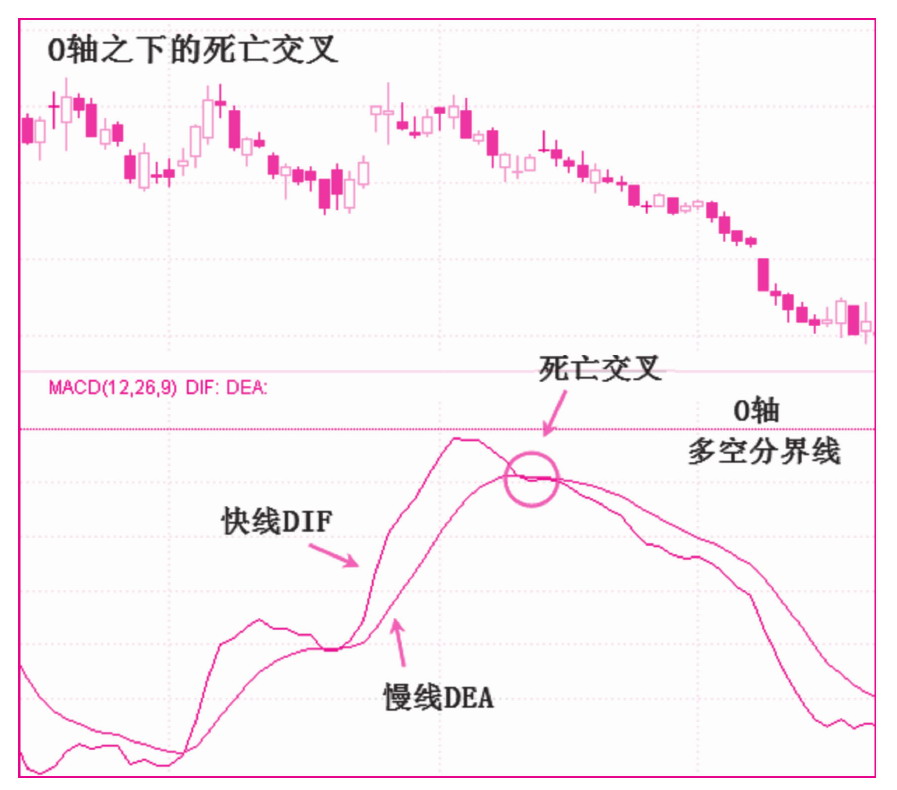

0轴下的死亡交叉

DIF与DEA在0轴之下发生的死亡交叉如下图5-13所示。

图5-13 0轴之下的死亡交叉

从上图可以看到,快线DIF和慢线DEA在0轴下同向向上运行,直到指标运行到0轴附近,DIF从上向下穿越DEA,发生了死亡交叉。在这之后,快线DIF开始带动慢线DEA向下运行。发生在0轴之下的死亡交叉通常处于熊市中一波反弹的高位,如果不能重回0轴之上则说明空方还是占有统治地位,后市仍然以看跌为主。因此,这里的死亡交叉表示一波反弹的结束,是卖出信号。

0轴之下的死亡交叉,以波浪理论来看,通常发生在下降趋势中反弹之后的下跌推动浪的初期,它是反弹结束的标志。它是在空方主导的大趋势下发生的次级别的多空转换。它说明在大级别的下跌趋势中,一波反弹行情有结束的可能。

当指标运行在0轴之下时,投资者的操作应以观望为主,如果在0轴之下的黄金交叉抄底之后,经过一波反弹,在0轴之下靠近0轴的位置又发生死亡交叉,这时无条件离场是合理的选择。

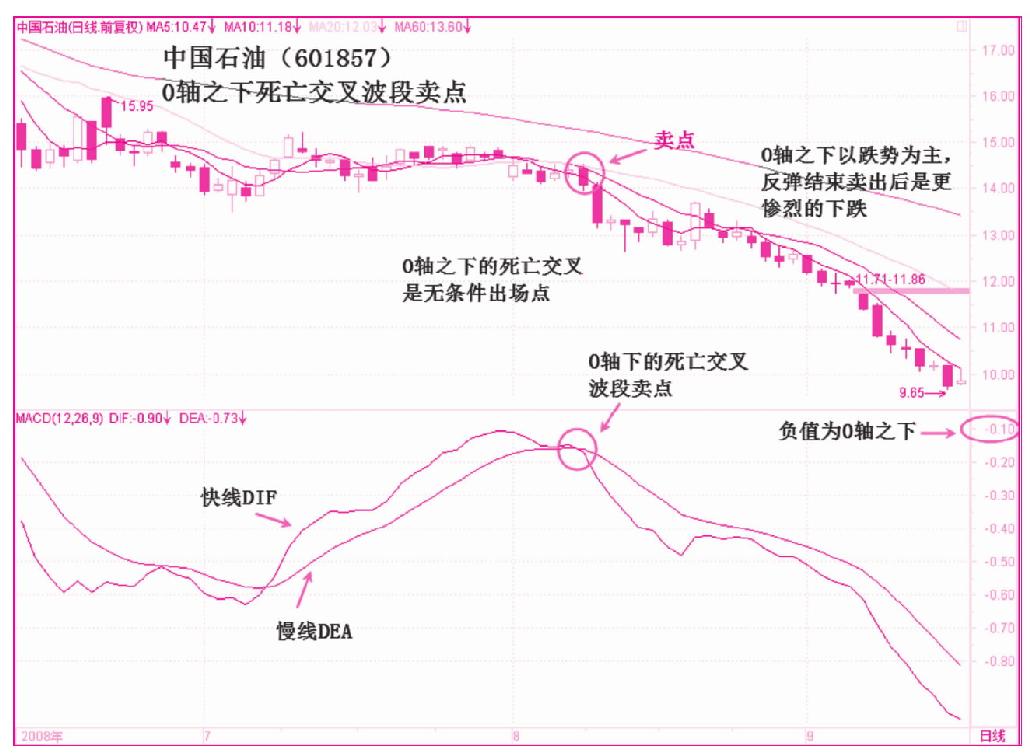

0轴下的死亡交叉波段卖点,实战应用在个股中国石油(601857)中,如下图5-14所示。

图5-14 中国石油(601857)0轴之下死亡交叉波段卖点

从上图可以看到,该股DIF与DEA指标在0轴之下,经过下跌之后发生了一次黄金交叉,这是前面讲到的谨慎的买点,可以不参与;之后快线DIF带动慢线DEA向上运行,股价止跌,但反弹幅度有限。虽然DIF与DEA在黄金交叉后有两次发散过程,但股价仅仅是在一个较窄的区间内进行箱体震荡,并没有明显上涨,这说明,在大熊市中反弹力度很弱。在此之后,DIF开始向DEA收敛,终于在2008年8月8日发生死亡交叉,这标志着空头再一次战胜了多头,在短期与中期同时进入以空头为主导的市场,从此宣告反弹结束。如果这时投资者持有股票,应该选择无条件离场,对应的卖点在图中用圆圈标出的位置。

在卖出之后,DIF开始带动DEA向下运行,这是向下发散的过程,预示市场重回向下的趋势。此后该股出现了更惨烈的下跌,DIF指标也跌破前期低点。可见,0轴下的死亡交叉准确地判断出了反弹结束的位置,是空头市场中无条件的卖出信号。

在市场中,投资者不需要和趋势作对,应该做趋势的朋友,下跌是为了上涨,而上涨总会有下跌。投资者只需要顺势而为,对于难以把握的行情,最好的对策就是休息。“在错误的方向上停止就是前进”。

0轴上二次死亡交叉

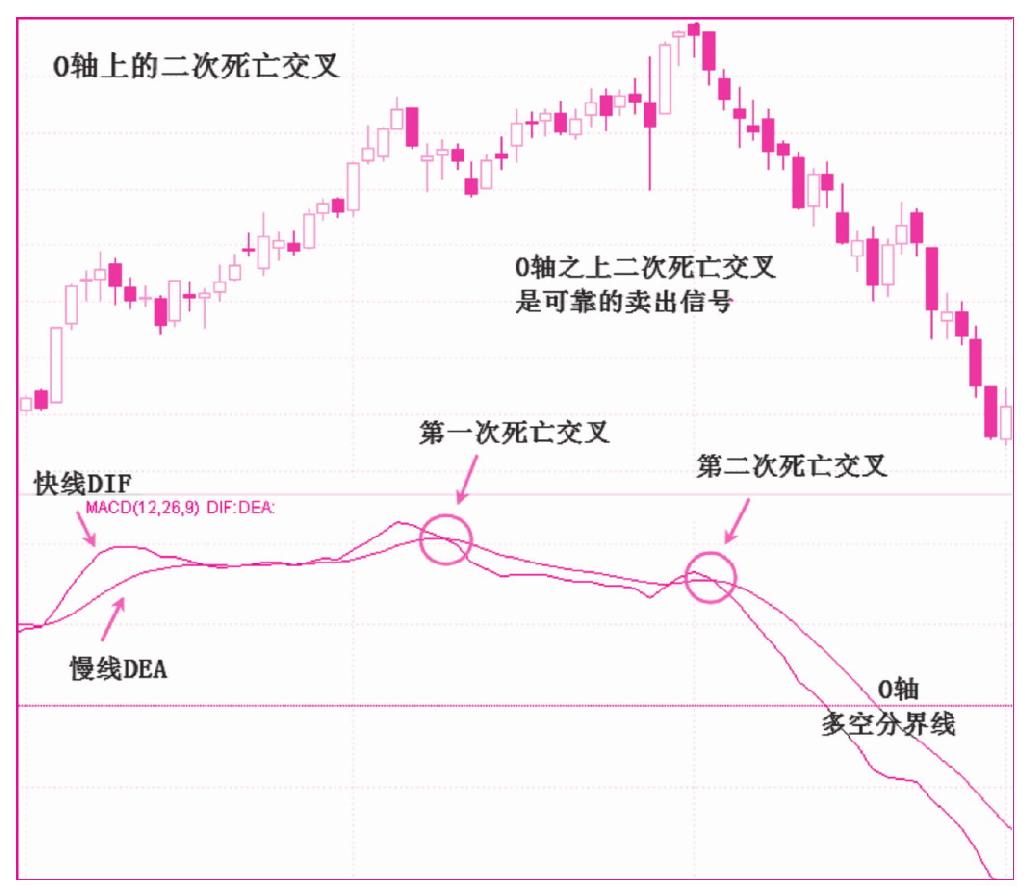

0轴上的二次死亡交叉,是指在DIF与DEA在0轴之上发生了两次死亡交叉,如图5-15所示。

图5-15 0轴上二次死亡交叉

从图5-15可以看到,DIF与DEA在0轴之上发生了两次死亡交叉,第二次交叉点低于第一次交叉点,这表明市场上涨动能减弱,预示着后市很可能出现大幅下跌。

在强劲的牛市中,通常情况下,在指标高档的第一个死亡交叉发生在波浪理论中上升推动浪的第三浪,这也是一波上涨行情中上升力量最强的一波上涨。在这之后的第五浪中,股价继续创出新高,但DIF指标不再创新高,DIF指标与股价发生背离,这时会在低于第一个死亡交叉的位置形成第二个死亡交叉。这是市场上涨动能不足的表现,是冲顶的常见形态。

这里是经过长期的上涨之后,市场大级别多空转换的位置。二次死亡交叉是对前一次死亡交叉的确认,这时往往是股价走出上升通道后的最后一波拉升。所以说,0轴上的第二次死亡交叉是可靠的卖出信号。

对于0轴上的二次死亡交叉,投资者在实战中应注意以下几点:

(1)与背离相互验证。发生二次死亡交叉的同时,若发生DIF与价格的背离可增大卖点的可靠性,即第二个死亡交叉要在第一个死亡交叉的下方,最好同时价格创出新高,这种二次死亡交叉是合理的卖点。

(2)与价格趋势线或通道结合运用。可以说,一波牛市一定终止于向下突破上升趋势线或上升通道后的那个死亡交叉,用这种方法一般能判断出一波大牛市的顶部。

(3)果断离场。在高位背离后的第二个死亡交叉之后,后市最大的可能是出现暴跌,因为与冲顶相对应,冲顶之后的下跌会同样迅速。因此,一旦出现符合二次死亡交叉的卖点特征,一定要果断清掉大部分持仓。在A股中,下跌与上涨相比,下跌的迅速更快,用时更短。

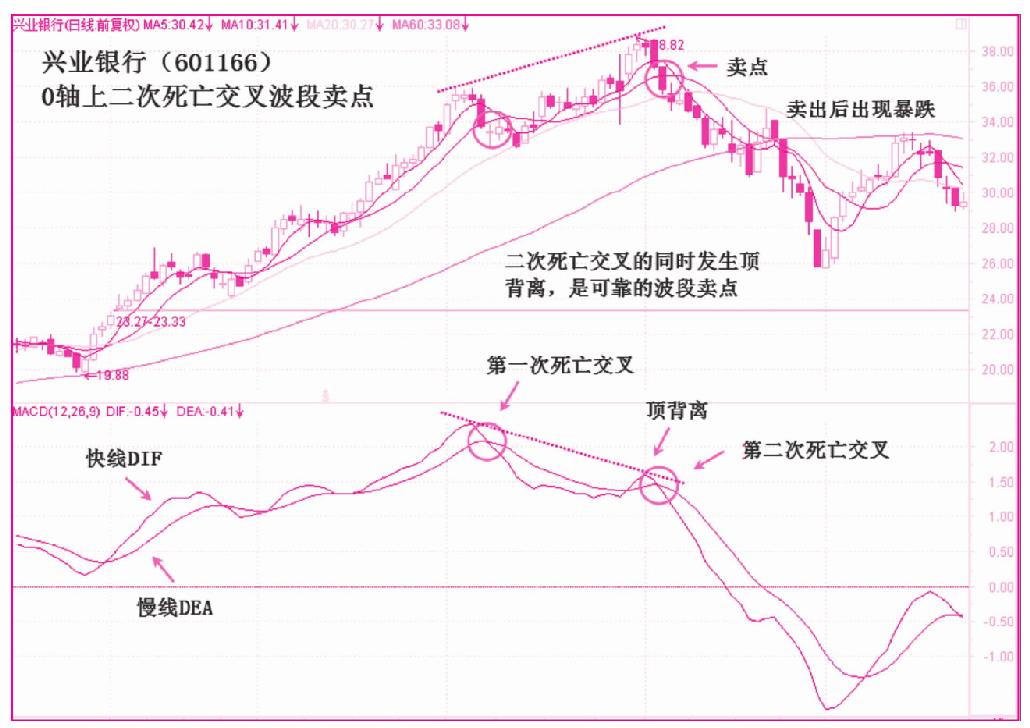

0轴上的二次死亡交叉波段卖点,实战应用在个股兴业银行(601166)中,如下图5-16所示。

图5-16 兴业银行(601166)0轴上二次死亡交叉波段卖点

从上图可以看到,MACD指标的快线DIF和慢线DEA在0轴之上运行了很长时间,DIF线的波谷逐波垫高。DIF运行到高档后,在2009年7月8日发生了第一次死亡交叉。在这之后,DIF开始出现动能不足的迹象。股价在7月31日创出了38.82元的新高,而同时的DIF并未创出新高,这时出现了指标顶背离的现象。

在8月5日,DIF与DEA第二次发生死亡交叉,这里是前面讲到的二次死亡交叉卖点,图5-16中第二个圆圈的位置。在卖出后,股价出现了暴跌的局面,此后股价再也没有回到卖点之上。这说明二次死亡交叉是一个很可靠的卖点,准确地判断出了头部。

0轴下二次死亡交叉

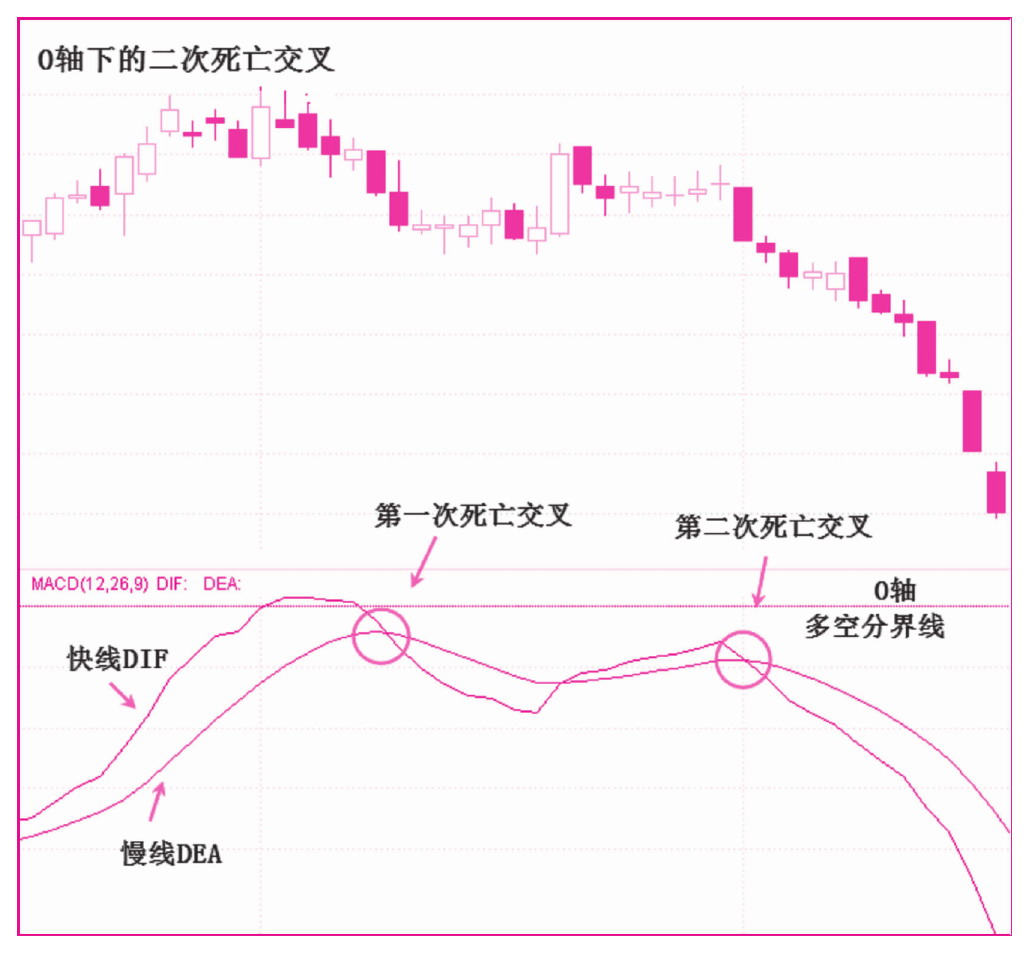

0轴下的二次死亡交叉,是指在DIF与DEA在0轴之下连续发生了两次死亡交叉,如下图5-17所示。

图5-17 0轴下的二次死亡交叉

从上图可以看到,DIF与DEA在0轴之下连续发生了两次死亡交叉,这表示原本就处于空头占主导的市场中,经过了一轮反弹调整,反弹的幅度一般不大,这为后市的继续下跌积蓄了力量,它预示着后市仍有极大可能保持跌势。

在0轴之下,又是二次死亡交叉,这是无条件离场信号,这种情况往往发生在大熊市的下跌C浪或下跌延长浪,投资者应避免参与主跌浪中的次级别反弹行情。在小反弹之后往往会有更剧烈的下跌,股市中有句名言叫“反弹不是底,是底不反弹”。

在实战运用中,投资者应该注意,两次死亡交叉应该发生在0轴之下0轴附近位置,是经过小幅反弹后的连续两次死亡交叉,而不能是发生在低位的死亡交叉;第二次死亡交叉应该发生在第一次死亡交叉的下方,即DIF形成的波峰是降低的。

0轴之下的二次死亡交叉通常不会出现背离的现象,这是因为在空头占优的市场背景下,反弹力度通常不会太大。这与0轴之上的二次死亡交叉是有所区别的。

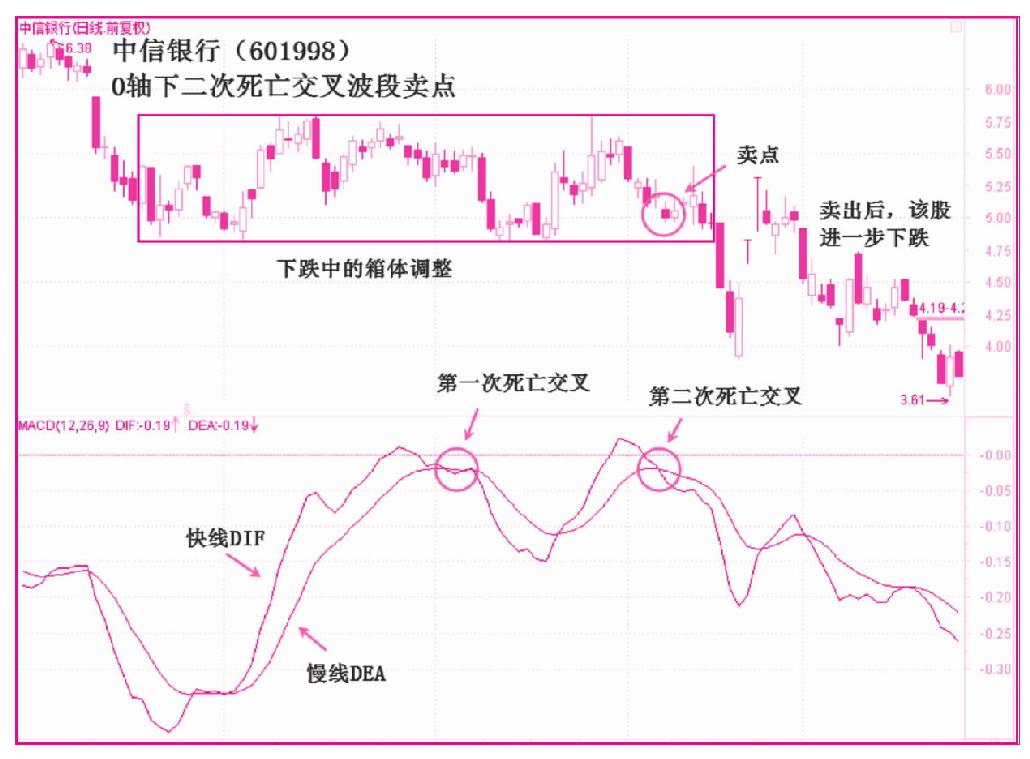

0轴下的二次死亡交叉波段卖点,实战应用在个股中信银行(601998)中,如下图5-18所示。

图5-18 中信银行(601998)0轴下二次死亡交叉波段卖点

从上图可以看到,MACD指标的快线DIF和慢线DEA都运行在0轴之下,这表示是在明显的空头市场中。DIF与DEA经过小幅反弹震荡调整后,在0轴下方附近连续发生了两次死亡交叉。在2008年8月5日,发生了第一次死亡交叉,此后,该股下跌到前期底部得到了支撑。之后市场出现了小幅反弹。在图5-18中,将高点与高点,低点与低点相连接,形成一个震荡的箱体。

股价反弹到箱体上沿时,遇到阻力再次向下。该股在9月5日发生了第二次死亡交叉,这里一个卖点。在图5-18的K线图中用圆圈标出的位置就是卖点,可以看到,卖点在前期低点处,位于箱体下沿附近,一旦向下跌破箱体,股价将再下一个台阶。

卖出该股后不久,该股就出现了破位下跌,后面虽然有反弹,但反弹到箱体下沿附近停止,最后还是重回跌势,创出新低。0轴之下的二次死亡交叉是常说的“跌了又跌”的情况,这是无条件的出场点。

综合运用

前面我们介绍了利用DIF与DEA聚散交叉作为依据的4个买点与4个卖点,下面将综合买卖点来讨论两个波段操作实例。

“金叉买,死叉卖”是投资者在接触指标时最早最常见的俗语,很多指标都是利用两条线或多条指标线的交叉作为操作依据。在MACD指标的使用上,交叉也是一项主要的应用。MACD指标的快线DIF与慢线DEA是由指数移动平均线得来的,他们具有平滑、不易交叉的性质,一旦发生交叉就有重要意义。

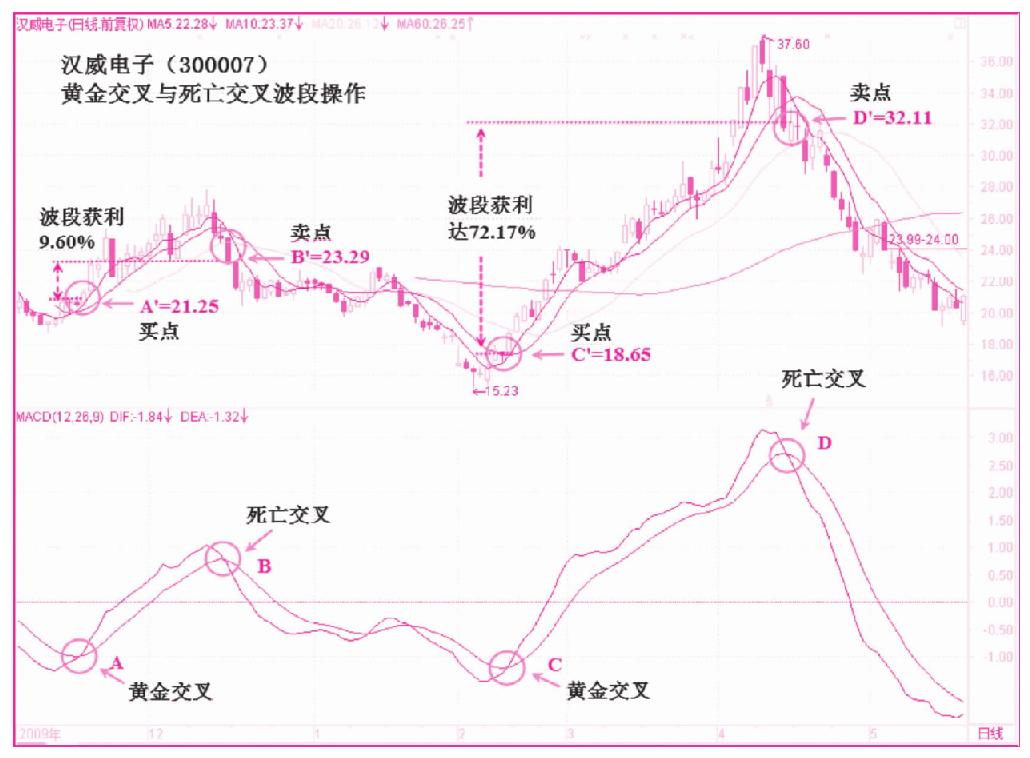

首先来看第一个综合运用的波段操作实例,以“黄金交叉”与“死亡交叉”作为操作依据,运用在个股汉威电子(300007)的操作中,如下图5-19所示。

图5-19 汉威电子(300007)黄金交叉与死亡交叉波段操作

从图5-19可以看到,该股在0轴以下的低位发生了两次黄金交叉,在0轴之上的高位发生了两次死亡交叉。第一次黄金交叉发生在2009年11月18日,这时是一个买点,在图中用A表示,对应的价格是A' 21.25元。买入之后,该股开始拉升,DIF指标带动DEA突破0轴进入多方。在12月17日发生死亡交叉,这时是一个卖点,在图中用B表示,对应的价格是B' 23.29元。在这一波段的操作中,共获利9.60%。这次获利看起来并不多,但这是由行情决定的,使用DIF与DEA的交叉是成功率与稳定性都比较好的方法。从图5-19中可以看到,在卖出之后,股价进一步下跌,并最终创下了新低15.23元。由此看出,这种方法能抓住上涨的大部分,并避免大部分的下跌行情。

该股在新低后于2010年2月10日再次在低位发生了一次黄金交叉,这里出现了第二次波段操作的买点,在图中用C表示,对应的价格是C' 18.60元,比第一次买入的价格A' 21.25元还要低。买入之后,DIF再次带动DEA突破0轴并一路突破,创出新高。在4月12日创出新高37.60元后,DIF指标再次向DEA收敛,两条曲线有交叉的趋势,这时投资者就要小心,随时准备在发生交叉时出局。最后在4月16日,发生了死亡交叉,这是第二次波段操作的卖点,在图中用D表示,对应的价格是D' 32.11元。从图中可以看出,这是一波不小的大波段,利用指标的交叉又抓住了主要的大波段,这次获利达72.17%。

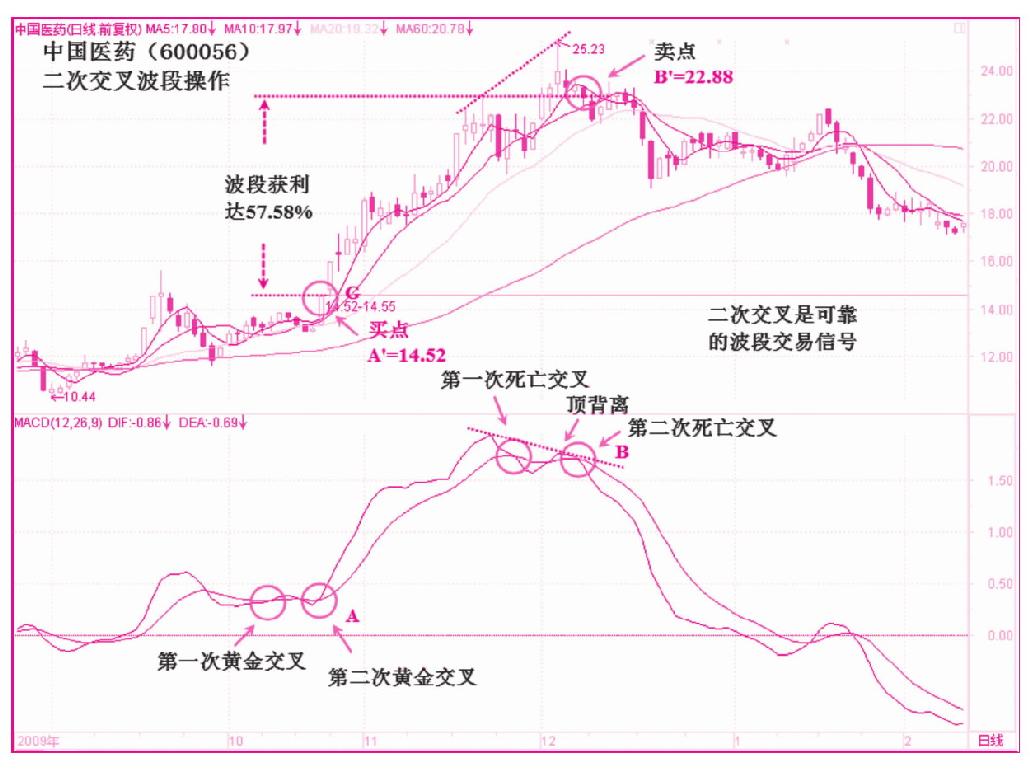

再看第二个综合运用的例子,以二次黄金交叉与二次死亡交叉作为操作依据,运用在个股中国医药(600056)的操作中,如图5-20所示。

图5-20 中国医药(600056)二次交叉波段操作

从中国医药的行情图中可以看到,该股初期在0轴上并且是0轴附近形成了连续两次黄金交叉,这是在多头市场中绝佳的买入机会,在图中用A标出的位置是第二次黄金交叉发生的位置,对应的买入价格是A' 14.52元。在买入之后,该股的快线DIF开始与慢线DEA发散,DIF带动DEA向上拉升。拉升过程中,两条曲线发生了一次收敛,快线DIF靠近慢线DEA但并没有发生交叉,这种形态是上涨的中继形态,有时两条线靠得更近会发生“粘合”,这都是上涨的中继。

该股在2009年11月23日创下新高收盘价22.13元,指标DIF同时创下新高。此后,该股出现了小幅调整,DIF从上向下穿越DEA,发生了第一次死亡交叉。在这里,稳健的投资者可以率先获利了结少部分筹码,保护住一部分盈利。

小幅调整后,DIF在高档再次上穿DEA,在这里注意不要轻易追高。股价再次创出新高,而同时DIF未创出新高,由此发生了顶背离,这说明上涨的力量在减弱,短期内有见顶的可能。在12月3日创出新高25.23元后,该股再次发生死亡交叉,在图中用B表示,这里是可靠的卖点,对应的价格是B' 22.88元。在这一波操作中,获利达57.58%。到此为止,可以看作一波上升行情即将结束,在高档的二次死亡交叉是经过历史检验的极大可能的反转点。

卖出后,该股DIF向下与DEA发散,DIF带动DEA向下运行,股价一度发生快速下跌。熟悉K线形态的投资者可能会发现,在图中B’卖点处正是K线形态中“头肩顶”形态右肩的位置。在右肩容易发生顶背离,并且在头肩顶形成后往往以暴跌的形式跌破颈线位。此后该股一路下跌,最终DIF跌破0轴,进入空方。