MACD是高手最常用的指标

MACD指标在技术分析中的作用极为特别,可以说是学习股票技术分析必不可少的一环。它的重要性至少有以下几点。

第一,MACD指标是被历史走势检验过的最有效的技术指标,也是运用最广泛的指标。

第二,MACD指标从均线指标EMA衍化而来,对把握趋势性行情有着很好的应用效果。中长期投资者在实战中基本都要参考一下该指标。

第三,MACD指标的顶底背离是公认的、最好用的“抄底逃顶”方法,这一方法是趋势理论、波浪理论具体化的重要工具。

第四,许多老手都有这样的经历:在刚入门时开始学习MACD指标,之后慢慢将其丢弃,在经过了长时间的学习和比较之后,特别是经过了实战的检验之后,最终又回归到MACD指标上来。由此可见该指标的特别之处。

第五,MACD指标在系统化交易中的应用也极为广泛。

正因为这些优势,使得MACD指标成为专业交易员最常用的技术指标。

MACD指标的概念和算法

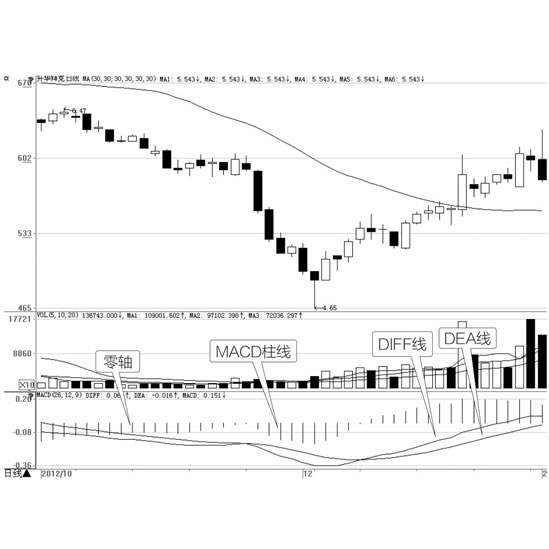

MACD指标,也即指数平滑异同移动平均线指标,是由查拉尔·阿佩尔(GeralApple)所创造,用来跟踪股价运行趋势、研判股票买卖时机的技术分析工具。该指标是炒股软件中的常用指标,有“指标之王”的美誉。如图7-1所示。

图7-1 MACD指标

MACD指标由DIFF线、DEA线、MACD柱线和零轴这“三线一轴”组成。投资者就是通过这“三线一轴”的交叉、背离、突破、支撑与阻碍等方式来对股价进行研判。

MACD指标默认参数为12、26、9(还有的人将其改为斐波那契数列5、34、5),其计算过程分为以下三步。

第一步:计算平滑移动平均值EMA

其中,12日EMA为:

26日EMA为:

第二步:计算离差值DIFF

DIFF=EMA(12)-EMA(26)

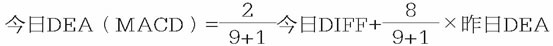

第三步:计算DIFF的9日平滑移动平均值

MACD值就是对DIFF进行9日平滑移动平均得到的,即离差平均值,又称为DEA。

通过该计算公式,投资者可以知道DIFF线与DEA线的实际关系:DIFF线实际上是12日EMA线与26日EMA线的差值,而DEA线则是DIFF线的9日EMA线。正因为这样,DIFF线显得更为灵敏,而DEA线则更为稳重。

从这个角度来说,DIFF线的用法基本上DEA线都可以使用,只不过更为可靠一点,但灵敏度会稍有不及。如图7-2所示。

图7-2 DIFF线与DEA线

2012年11月到12月,赤天化(600227)的股价和DIFF线、DEA线都呈现出先跌后涨的态势。

从图中可以看出,尽管DIFF线与DEA线的运行趋势一致,但速度不一样。因为DEA线是DIFF线移动平均的结果,所以DEA线更为稳重。

MACD指标的构造过程,对此投资者可以从以下几个方面理解。

第一,MACD指标与均线的关系

MACD指标来源于股价的平滑移动平均线EMA,所以具有均线指标稳定、能追随趋势的特点,能够对市场动能做出客观的反映。与此同时,MACD指标在均线的基础上还有超越,主要是去掉了均线有时频繁发出假信号的缺陷,使得指标在对中长期趋势的把握上准确率较高,所以深受趋势型投资者的欢迎。

第二,MACD是市场动能最直接的反映

MACD指标实际上围绕两个离差值进行分析,一个是DIFF线,是快慢均线的差值,可以理解为股价上涨或下跌的速度;另一个是MACD柱线,是快慢DIFF线的差值(即DIFF-MACD),可以理解为股价上涨或下跌的加速度。MACD指标对市场动能有着极大的敏感性。

第三,MACD指标的滞后性

MACD指标主要反映市场中长期趋势,对股价短期走势的反映往往较为滞后,远不如K线形态那样及时。对这个问题的解决一般可以通过指标参数的修改加以解决(如将默认参数改为5、34、5)。如图7-3所示。

图7-3 MACD指标的滞后性

2013年5月8日,MACD指标出现“DIFF线与股价底背离+金叉”的看涨信号,预示股价短期内将出现一波上涨走势。

该上涨信号发出时,股价实际上已经开始上涨了一段时间,且K线在5月3日就出现了曙光初现的看涨形态,比MACD指标提前了2天。由此可见MACD指标反映短期走势的滞后性。

第四,MACD指标不适合短线和超短线投资者使用,不适合在盘整行情中使用

一般来说,在短线和超短线交易中,需要投资者对股价的短期波动非常敏感。而由于MACD指标的滞后性,股价的短期波动很难及时地在MACD指标上予以反映,因此MACD指标并不特别适合用于短线和超短线交易。

另外,在盘整行情中,MACD指标一般会围绕着零轴上下运动,频繁发出金叉、死叉等交易信号,而这些信号大多属于无效信号,因此MACD指标也不适合在盘整行情中使用。