缠论调整中枢形态出现在单边趋势中,如果投资者想要获得更低的建仓成本或者更高的抛售价格,都可以选择在缠论调整中枢形态中买卖股票。在价格上升的时候,我们可以发现缠论调整中枢形态的高位是不错的卖点,是投资者高抛卖出股票的价位。而缠论调整中枢形态的下限则是低吸买入股票的机会。如果我们确认上升趋势中可以建仓,可以等待缠论调整中枢形态的下限出现的时候低吸买入股票。

4.2.1 调整中枢提供买点

在价格上升期间,我们判断缠论调整中枢形态出现的时候,确认价格低位就获得了廉价筹码。缠论调整中枢形态的下限可以是首次股价回落的低位,当然也可以是价格第二次回调的低点。确认低点买入股票的机会以后,就可以在上升趋势中确认建仓价位。

在价格上升期间,我们可以发现缠论调整中枢的低位是不错的买点。通过成交量萎缩就可以确认低位建仓价位。同时,首次股价回调后的反弹位置,也是缠论调整中枢的起始上升位置,同样是我们确认建仓机会的时刻。从上升趋势的缠论调整中枢形态来看,我们可以发现买入股票的时机有很明显的特征。

形态特征

A.量能达短期最低量能:在价格上升的过程中,成交量短线萎缩,量能达到低位的时候,便是投资者抄底买入股票的时刻。成交量达到萎缩的状态的时候,量能越低,股价越接近短期底部。我们发现量能萎缩的低点是股价调整阶段的建仓位置。

B.缠论调整阶段首次回落的低点:缠论调整阶段,股价首次回落的低点也是股价可以获得支撑的低点,也是我们确认买点的时刻。如果上升趋势中价格在短线低位出现明显的反弹形态,那么价格再次回调期间,就可以确认为缠论调整中枢的买点了。

C.局部筹码峰的下限:在价格上升阶段,筹码向高位转移的趋势不会结束。确认具备股价调整的节奏,我们可以通过价格跌破筹码峰来确认买点。如果价格短线回调跌破局部筹码峰下限,表明短线介入的投资者已经处于亏损状态。在上升趋势中,投资者不可能长时间亏损。而价格刚刚跌破筹码峰的那一刻,可以确认为缠论调整中枢形态的买点。

图4-3 维科精华日K线图

操作要领

1.从日K线形态特征来看:价格单边运行的过程中,当股价从5元低点飙升至10元以上的时候,高位回调走势出现在图中。我们可以确认该股回调期间已经在完成缠论调整中枢形态。而从低位买点来看,图中P1位置对应筹码峰P的下限,显然是首次买入股票的机会。而随着调整的延续,量能在W2位置继续缩量,股价出现了图中P2位置显示的第二个买入机会。

2.从成交量的表现来看:图中P1买点对应的量能较小,显示这个时候股价缩量下跌空间不大,是短线买入股票的机会。随着调整的延续,量能在W2位置缩量,股价出现了图中P2位置显示的第二个买入机会。

3.从RSI指标的表现来看:图中M位置对应的指标低点,提示我们该指标在50线下方的下跌空间不大,是不错的建仓信号。而随着RSI指标继续回调到图中N位置的底部时候,指标确认了低位更好的建仓机会。

总结:在价格回调期间,我们确认股价回调期间的买点非常重要。我们把握好缠论调整中枢提供的买点,可以获得较大收益。缠论调整中枢形态显然不会轻易改变价格上行趋势。作为缩量下跌的调整形态,股价跌破筹码峰以及RSI指标跌破50线都是短暂的现象。图中显示的股价更大规模的反弹出现以后,我们能够获得高收益。

图4-4 维科精华日K线图

操作要领

1.从日K线形态特征来看:价格脱离缠论调整中枢以后,股价飙升至高位18元。从图中P1和P2的买点到18元高位,股价涨幅分别高达125%和157%,说明我们的盈利潜力非常高。

2.从股价脱离调整形态的买点来看:图中股价继续飙升期间,H位置的RSI指标冲高回落的时候,便是M位置买点出现的时刻。股价放量上行还未结束的时候,我们可以继续提升持股数量,扩大投资收益。

3.从图中F位置的筹码形态来看:价格飙升以后大量筹码转移至高位,图中低位筹码很少,而越到高位筹码规模越大,表明投资者持仓成本提升到历史高位。

总结:筹码大量向高位转移的时候,说明股价上升潜力较大。缠论调整形态为价格上涨提供了支撑,而散户投资者追涨热情高也使得筹码转移速度加快。我们认为大量筹码转移至高位是主力已经大量出货的表现,同时也是散户投资者完成接盘过程的信号,是牛市行情中重要的价格顶部区出现的信号。

4.2.2 调整中枢提供卖点

在价格回落期间,我们判断缠论调整中枢形态出现的时候,确认价格高位卖点就减少了持股风险。事实上,我们可以在缠论调整中枢形态的高位卖出股票,以便减少持股带来的损失。缠论调整中枢形态的上限可以是首次股价反弹的高位,当然也可以是价格第二次反弹的高点。确认高位卖出股票的机会以后,就可以在反弹过程中确认做空机会。

从价格波动的频率来看,缠论中枢形态中的价格反弹次数比较多。次数越多我们能够减仓的机会也会越多。不过只要我们首次确认了缠论中枢形态的价格高位卖点,就可以卖掉一半以上的股票了,剩余股票可以等待更好的机会卖掉。

形态特征

A.量能达短期最高量能:在价格回落的过程中,成交量短线放大,量能达到高位的时候,便是投资者高抛卖出股票的时刻。成交量达到放量状态的时候,量能越高,股价越接近短期高位。我们发现量能放大的高位是局部调整阶段的高抛位置。

B.缠论调整阶段首次反弹的高位:缠论调整阶段,股价首次反弹的高位也是股价见顶的高点,是我们确认卖点的时刻。如果下跌趋势中短线高位出现明显的回落走势,那么价格再次反弹期间,就可以确认为缠论调整中枢的卖点了。

C.局部筹码峰的上限:在价格反弹阶段,筹码向低点转移的趋势不会结束。确认局部股价调整的节奏,我们可以通过价格反弹至筹码峰上限或者大型筹码峰的低点确认卖点。如果价格短线反弹突破局部筹码峰上限,表明短线介入的投资者已经处于盈利状态。在下跌趋势中,投资者不可能长时间盈利。而价格刚刚反弹突破筹码峰的那一刻,可以确认为缠论调整中枢形态的卖点。

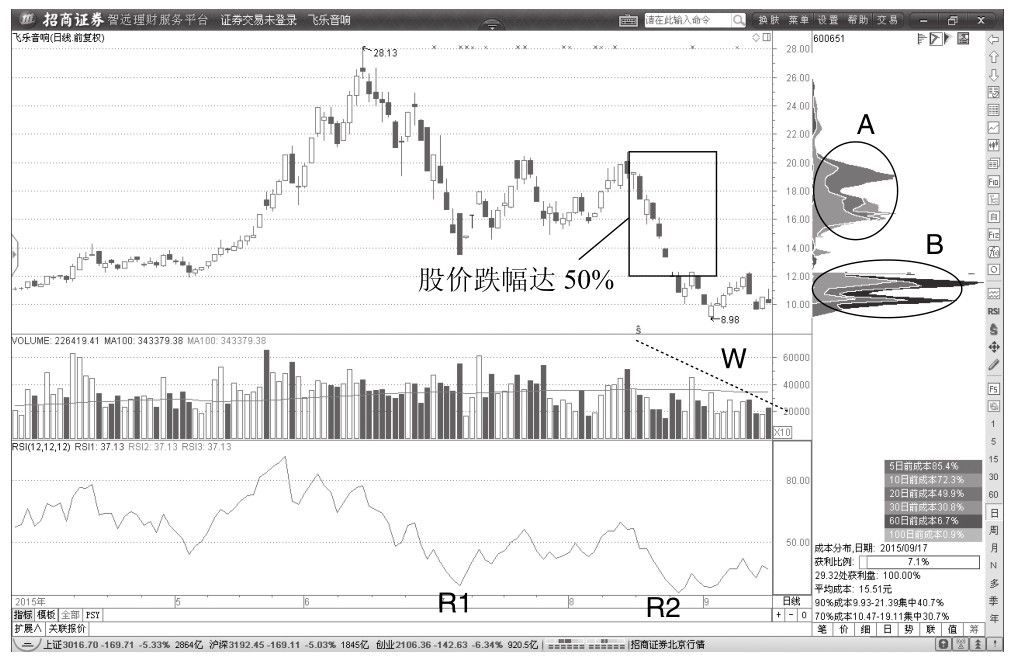

图4-5 飞乐音响日K线图

操作要领

1.从日K线形态特征来看:股价冲高回落以后,该股完成见顶回落走势。股价大跌以后进入缠论调整中枢形态。图中P1和P2分别为缠论调整中枢形态的短线高位,是价格高位的高位卖点。

2.从价格与筹码关系来看:图中P位置对应筹码峰的上限,而股价反弹至图中P2位置的时候,价格就处于筹码峰上限,表明这个时候抄底买入者盈利状况良好。也正是因为缠论调整中枢形态中价格达到反弹的高位,投资者盈利之后抛售压力增加。作为下跌趋势中的反弹高位,这是非常典型的高抛交易位置。

3.从成交量的表现来看:图中股价第二次反弹的时候,P2位置对应的成交量F达到短线高位。最高量能在大阴线出现的时候形成,提示我们筹码加速转移的卖点已经出现。

4.从RSI指标表现来看:图中股价分别达到高位P1位置和P2位置,对应的RSI指标反弹至M和N点的高位。M和N点非常接近50线,这显然是缠论调整中枢形态中较强势反弹的结束,是股价技术性反弹期间的高抛信号。

总结:确认下跌趋势中股价完成缠论调整中枢以后,我们可以根据股价达到筹码峰上限、量能短线达到高位和RSI指标反弹确认调整形态的卖点。随着减仓交易策略的完成,我们卖出股票可以规避下跌风险。

图4-6 飞乐音响日K线图

操作要领

1.从日K线形态特征来看:从我们确认的缠论调整形态的高位算起,股价短线杀跌期间跌幅高达50%。如此大的下跌空间,是多数投资者难以预料的情况。而如果我们早一些确认缠论调整形态的高位卖点,自然能够规避这种风险。

2.从成交量的表现来看:量能在股价反弹至短线高位以后开始萎缩,图中成交量萎缩至W位置显示的底部以后,促使股价难以形成反弹走势。单边下跌期间,该股延续了前期早已经确认的跌势。

3.从筹码形态来看:股价下跌并且脱离缠论调整中枢形态的过程中,我们可以发现图中A和B位置的筹码峰形成。A位置的筹码峰是股价完成缠论调整中枢形态期间的筹码峰,这部分筹码峰已经是筹码向下转移以后的峰值。而投资者的持仓成本继续向下转移的时候,B位置的筹码峰出现。可见,只有筹码多数转移至低点,股价才能企稳。图中A位置筹码峰规模依然较大,该股短期企稳的压力还是很大。

4.从RSI指标的表现来看:图中R1明显要高于R2,说明下跌趋势中指标可以达到更低的位置。而股价继续下跌的过程中,R2位置的RSI指标显然更低。可见缠论调整中枢形态中RSI指标还未见底。指标还可以进一步回调,而股价下跌趋势也得到延续。

总结:下跌趋势中,我们很容易确认缠论调整中枢形态,而该形态的高位卖点是我们减少损失的关键。随着下跌趋势中的卖点形成,设法在缠论调整中枢形态的前两次反弹期间卖掉股票,我们可以成功完成逃顶过程。即便缠论调整中枢形态依然在延续,我们都应该尽早地出货才行。缠论调整中枢形态中股价反弹已经不能达到前期高位,而股价反弹至局部高位也是不错的卖点。