一、长短周期均线典型形态

实战当中,我们设置两条均线的周期时,可以是两个长短不同的周期。长周期的均线提示我们价格突破的信号,是我们判断交易机会的重要均线。长期均线提供了很强的阻力,特别是在行情确认的时候,我们可以通过均线提供的阻力判断交易方向。如果均线震荡回升,长期均线提供了重要的支撑,股价回调至长周期的均线以后,我们买入股票可以获得收益。而价格下跌期间,股价反弹至长周期的均线附近时,做空机会得到确认,我们卖出股票可以规避风险。

周期长短不同的两条均线,能够确认价格反转期间的买卖时机。多头趋势出现的时候,短周期的均线向上穿越长周期的均线,买入股票的信号出现。而空头趋势中,短周期的均线跌破长周期的均线,做空机会出现。在不同周期的均线的交叉形态完成的过程中,我们的买卖机会也就随之形成了。

实战要点

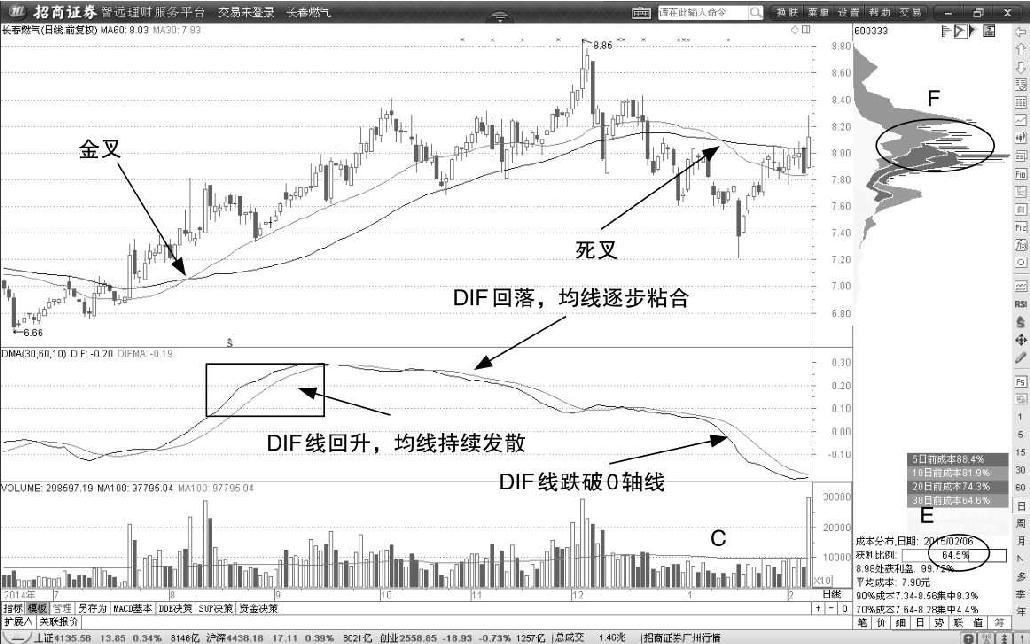

1. 如图1-3所示,日K线图中显示,当股价在图中的A位置见顶的时候,我们发现该股进入明显的回调趋势中。在价格震荡调整期间,我们能够发现均线不断粘合的趋势已经形成。图中30日均线已经处于60日均线下方,并且始终维持这一状态。在均线粘合的状态改变前,股价很难出现像样的涨幅。而这个阶段,是我们减少持股的时刻。

图1-3 长春燃气:均线粘合

2. 从筹码图来看,图中E位置的筹码获利率较低,仅为11.2%。这表明,多数投资者处于亏损状态,价格即便进入反弹,考虑到投资者套牢验证,我们依然应做好应对价格调整的准备。图中F位置的筹码峰规模较大,并且处于价格低点,这是股价调整的结果,同时也是投资者积极买入股票的结果。一旦股价突破这一筹码区域,该股的回升趋势就容易形成。

3. 从典型的DMA指标来看,该指标在图中位置跌破了0轴线,并且处于0轴线下方震荡形态中。据此我们判断,该股在DIF线向上突破0轴线前,交易机会将不会出现。

可见,30日和60日均线相结合的均线组合形态中,我们可以通过DMA指标发现交易机会,从而采取相应的应对措施。

实战要点

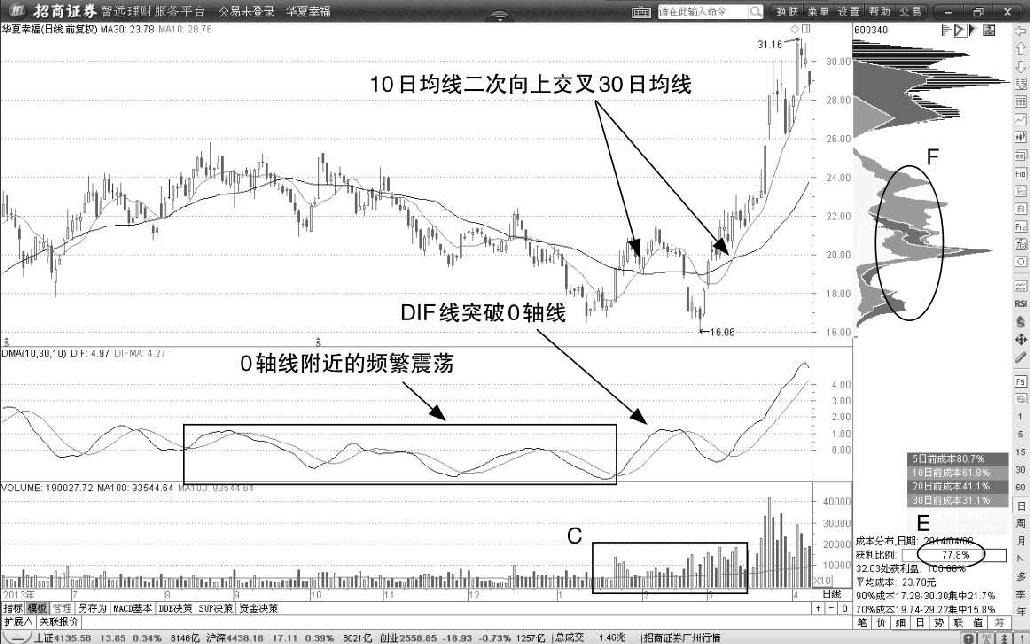

1. 如图1-4所示,日K线图中显示,当股价震荡回升的时候,我们发现DIF线也处于回升趋势中。特别是当DIF线加速上行的时候,30日和60日均线的发散趋势延续,持股可以获得不错的回报。

图1-4 长春燃气:均线死叉

2. 从筹码图来看,图中E位置的筹码获利率为64.5%,显示股价成功回落以后大量投资者套牢。而图中F位置的筹码峰集中度较高,这个价位该股的双向波动很容易延续下来。

3. 从DMA指标来看,当DIF线回调的时候,表明均线已经向粘合趋势发展。并且,随着DIF线向下跌破了0轴线,30日均线成功跌破了60日均线,均线死叉做空机会很快出现。

4. 从成交量来看,当股价成功见顶以后,回调期间的量能显然已经萎缩。图中C位置的成交量非常小,这限制了股价的涨幅。我们判断空头趋势中交易机会的时候,就可以配合成交量和DMA指标来把握价格的走向。

二、短短周期均线典型形态

不同周期的两条均线,如果全部是短周期的均线,那么这两条均线的活跃度会很高。并且,在实战当中均线提示的交易机会也比较多。如果我们借助两条不同的短周期均线判断交易机会,就需要过滤掉一些假突破的情况。

不同周期的短期均线组合形态中,我们借助DMA指标同样可以发现买卖时机。均线的双向波动虽然较多,但是真正的交易信息总是出现在DMA指标有效突破的时候。我们从DMA指标中的DIF线的运行情况挖掘交易机会,就可以获得成功。

实战要点

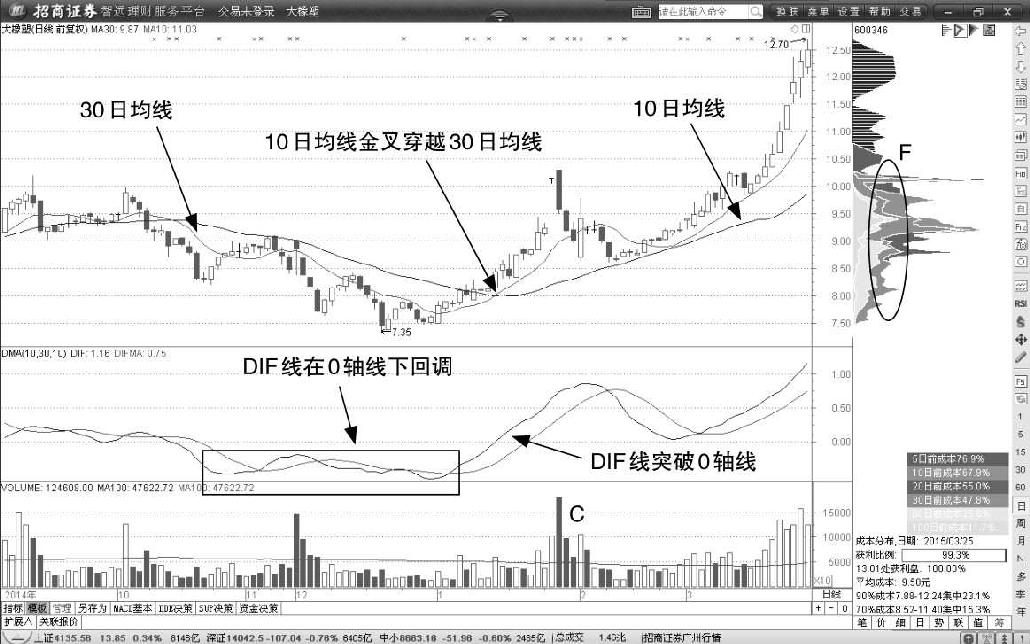

1. 如图1-5所示,日K线图中显示,当股价震荡回调的时候,我们发现同期均线也出现了回调的情况。特别是根据30日和10日均线的组合形态,我们发现均线能够很好地压制价格反弹。而超短线的交易机会就出现在股价反弹阶段,这是我们能够获利的时刻。

2. 从筹码图来看,图中E位置的筹码回来了为77.8%的时候,表明价格调整到多数投资者已经盈利的状态。这期间,股价更容易出现上涨的情况。

3. 从成交量来看,图中C位置的量能明显放大的时候,价格表现更加活跃。股价得以实现上涨,也是投资者积极买卖股票的结果。

图1-5 华夏幸福

4. 总的来看,我们通过DMA指标中的DIF线震荡调整,判断均线依然处于向下发散状态。并且,在DIF线顺利突破0轴线前,这种建仓交易机会不会形成。而DIF线突破0轴线并且探底0轴线成功的时候,既是短期的两条均线开始发散的时刻,也是我们建仓和盈利的时刻。

实战要点

1. 如图1-6所示,日K线图中显示,当股价震荡回升的时候,我们判断价格回升期间的建仓机会,可以通过不同周期的两条均线来看。图中显示的分别为30日和10日均线,这两条均线的走向提示我们该股接下来的表现。

2. 图中DIF线处于0轴线下方的时候,该股表现很差。究其原因,是因为这期间的短周期的10日和30日均线向下发散,我们没有更好的机会获得收益。而接下来DIF线顺利突破了0轴线的时候,交易机会得到了确认,我们的盈利机会由此出现。DIF线突破0轴线的时刻,同时也是短期的10日和30日均线确认回升趋势的时刻,我们由此可以获得收益。

图1-6 大橡塑

3. 从成交量来看,图中C位置的量能明显脉冲放大,这不同于前期的量能短暂放大,是多方资金流入和价格即将上涨的信号。如果这种放量回升的趋势延续,我们的盈利空间自然很高。

4. 从筹码图来看,图中F位置的筹码规模较大,并且明显是连续分布的。这表明,价格回升期间该股能够获得强支撑。价格低点的筹码更多属于主力持有,成为支撑价格上涨的重要因素。

三、长长周期均线典型形态

不同的两条长周期的均线组合,提示我们价格长周期的运行情况。我们通过两条长周期均线的形态特征判断交易机会,通常都是非常难得的买卖时机。长周期均线的变化比较稳定,提示的交易信息也非常清晰,并且很难出现假突破的情况。

实战当中,我们结合对应走强的DMA指标来判断均线调整结束的位置,就自然可以发现买卖点了。

值得关注的是,两条长周期均线走势比较稳定,提示的交易信息短期不容易形成。只有在行情明显逆转的时候,交易信号才更加确认,而我们需要在这个时候把握好交易机会,以便获得投资回报。

当我们确认了两条长周期均线的交叉形态的时候,可以通过DMA指标中的DIF线判断突破的真假。由此获得有价值的交易信息。我们通过分析100日和60日均线的组合形态,可以判断价格运行期间的交易机会,从而为股票买卖提供帮助。

实战要点

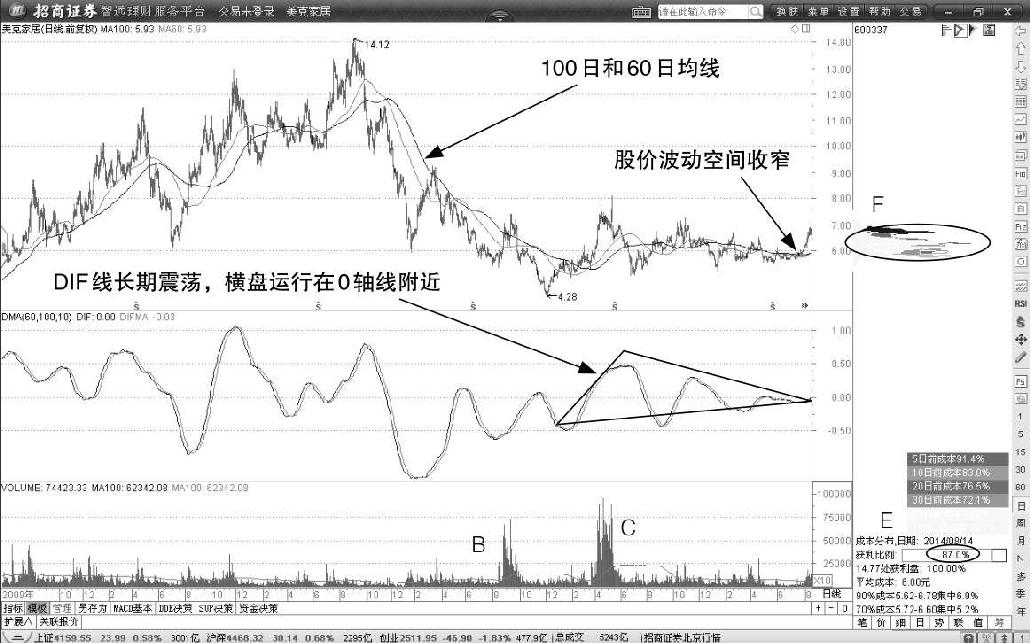

1. 如图1-7所示,日K线图中显示,当价格继续调整时,DMA指标中的DIF线震荡空间收窄,这与股价企稳有关。该指标能够企稳在0轴线,提示我们均线即将发散向上,建仓机会马上就会形成。

图1-7 美克家居:DMA三角形

2. 从筹码图来看,图中E位置的筹码获利率为87%,表明投资者亏损面积并不大。特别是图中F位置的筹码峰非常集中,一旦股价出现反弹走势,大量投资者短时间内盈利,价格走强就很容易形成了。

3. 从成交量来看,图中B和C位置的成交量较大,是主力集中建仓的信号。考虑该股正处于底部区域,主力在价格低点买入股票,表明对该股后市表现十分看好。

4. 总体来看,我们判断该股图1-7中100日和60日均线走向,通过DMA指标的DIF线可以发现建仓信号。

实战要点

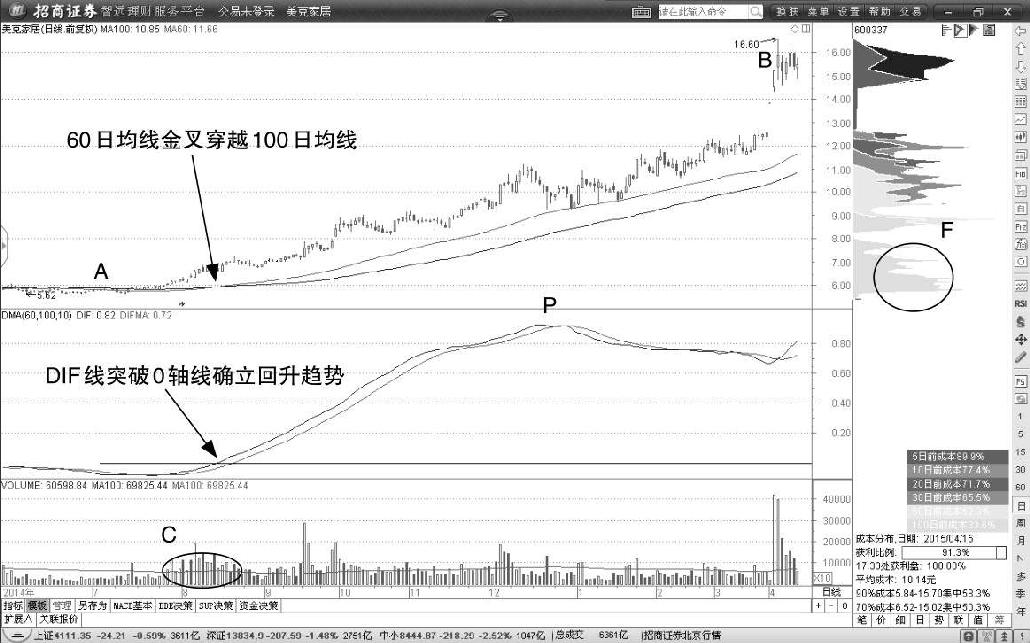

1. 如图1-8所示,日K线图中显示,当股价在图中DMA指标的DIF线突破0轴线的时候,我们发现对应的60日和100日均线确立了金叉形态和向上发散的趋势。股价由此进入回升状态,是我们可以获利的机会。

图1-8 美克家居:DIF线突破回升

2. 从成交量来看,图中C位置的量能较大,表现呈现出明显集中放量的状态,这是主力投资者拉升股价的信号。散户投资者积极介入,推动该股成交量高位运行。与此同时,股价也实现了上涨。

3. 当股价从图中价格低点A位置反转的时候,我们发现均线发散期间,股价回升趋势都比较好。而图中的P位置是DMA指标的DIF线见顶的时刻,表明均线有粘合的倾向,这影响了价格回升走势,可见股价同期也出现了调整的情况。

4. 从筹码图来看,当股价后期继续跳空回升的时候,DMA指标中的DIF线回升,推动价格上涨。同期图中F位置的筹码峰规模依然较大,这是主力的持仓成本区,能够推动价格震荡上行。