投资股票就是在经营一项生意,从这个意义上说,每个股票投资者又都是一个经营者。那么,作为一个经营者,如何在激烈竞争中成为一个赢家呢?

答案就是:要形成自己的相对优势,也就是构造成功的差异化经营模式。要形成相对优势只有三条道路可以供我们来选择:理解K线、理解格局与理解企业。

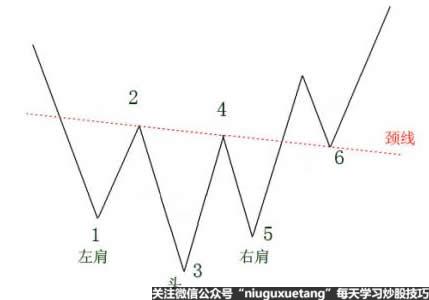

理解K线就是要解读、领悟进而理解出股市运动的特征。这是作为一个优秀交易者的基础本领。因为K线记录了股市价格和市场资金的历史运作轨迹,因而理解K线就是理解股市买卖力量的对比,也就能理解股市参与各方的心理变化。成功交易者的获利基础正是基于对股市的这种理解。在这个层面上,股票投资可能遇到的最大障碍是因为人性的贪婪恐惧而导致的“不按既定规则交易、过于频繁交易和随意交易”。这个层面投资者的最杰出代表是《股票作手回忆录》中的主人公杰西·利弗莫尔。

理解格局,就是说投资者要敏锐而正确地感知股市外围环境的整体重大变化趋势和结构性重大调整趋势,并进一步敏锐而正确地感知由此而引起的市场整体性剧烈变化或者结构性剧烈变化。这也是作为一个优秀“策略投资人”的重要本领。宏观环境货币政策及财政政策变化趋势、主要经济体的消费储蓄特征和人口特征及其变化趋势、政府产业政策变化趋势、新技术的产业化趋势以及股市的政策变化趋势等,这些都是作为能理解格局的策略投资人的重要观察视角。比如有的策略投资人就可以从股改成功趋势、流动性过剩趋势、人民币汇率政策变化趋势等观察出股市的牛市格局;还有的优秀策略投资人可以从国家的行业投资政策等观察出相应的行业性投资机会;甚至有的策略投资人可以根据国务院、国资委的央企整合政策趋势并在市场热点显现以前就能够构建出潜在整体上市股权投资组合。处于个人层面的股票投资者的最大障碍是:当股价已经如预期的那样上涨,但是格局因素对上市公司业绩驱动仍然存在时,投资者还能不能不为所动的继续持有。在这个层面,策略投资人的最杰出代表是索罗斯,他基于对政府对铁路投资行业政策格局的理解,曾经重仓持有时代新材这只股票,但也过早地获利了结,失去了一个一年左右继续再赚五倍的机会。

理解企业就是指要透彻地理解上市公司的赢利模式及其关键因素。要记住:买一只股票也相当于买一家企业。能理解企业也是作为一个优秀“战略投资人”的基本前提。这类战略投资人的基础信仰是:必定有一些好的大公司可以在很长时间内保持持续增长;长期来看股价总是围绕股票价值波动。不要沉缅于琐碎的常规分析,真正看清企业赢利模式的关键特点及其优势条件是这类投资者取得成功的要素。比如中材科技(002080)有段时间在基本的财务面并不好,如果投资者拘泥于一般性财务分析就可能不会买这只股票。但是经过研究投资者会发现“技术垄断、需求膨胀”这两个关键驱动因素是这家企业赢利增长的两驾马车,而新材料行业对外部配套条件的需求相对较低,则使得企业赢利增长更易成为现实,投资者也因此可能在这只股票上获得较大利润。处于这个层面的股票投资者可能面临的最大障碍是:尽管企业将来的成长依然可期,但是仍然会在一段时间内获利颇丰后就倾向于卖出股票,而不是继续持有股票。这个层面的投资者的较杰出代表有彼得·林奇与巴菲特。

理解K线、理解格局与理解企业是股票投资者通向成功的三条不同路径,但是真正要完全取得投资的成功,三者都还必须与投资主体也就是“理解自己”的理念相结合,而这也恰恰是绝大部分投资者成功攀越投资“珠峰”,通达理想境界的真正“巨壑”。如果说,基于“理解K线”的优秀交易者应该像兔子一样机警和海豚一样聪明的人;那么基于“理解格局”和“理解企业”的优秀投资者则一定是一个稳如泰山的大智若愚的人。属于前面的那种人难做,是因为难度主要是智力上和敏锐上;而后面的那种人可能更难做,这是因为难度不仅仅在于智力,还在于要有透视事物本相后的坚强信念,正所谓在于成大事业者的内在品质、内在气度和内在心胸!